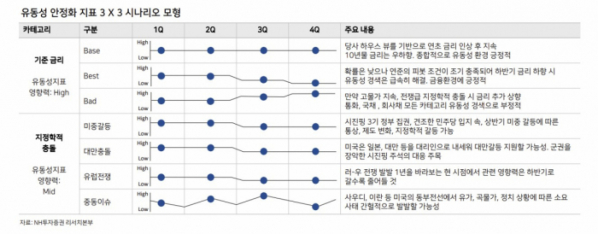

백찬규 NH투자증권 연구원은 22일 “유동성 안정화 지표는 현재 위험 단계로, 안정-지속-경계-위험 중 최고 경계 수준으로 최악의 국면 통과 중”이라며 “위험자산 비중을 선택하는 해당 지표는 2022년 하반기 대비 2023년 상반기 경계에서 지속 단계로 안정화될 것”이라고 내다봤다.

백 연구원은 “유동성 지표는 투자 환경을 결정하는 지표로 경제를 구성하는 주체별 유동성 상황을 파악할 수 있고, 이를 통해 금융자산 투자 환경을 가늠할 수 있어 위험자산 비중 결정에 유용하다”며 “통화량(M0, M1, M2), 국채(2년물, 10년물, 30년물), 회사채(IG, HY) 등 3개 카테고리로 구성돼 있고, 현재 모든 카테고리 바닥 국면 진입 혹은 통과 중”이라고 진단했다.

백 연구원은 유동성 안정화 지표에서 시중 유동성 왜곡은 ‘통화량 → 국채 → 회사채’ 카테고리 순서로 진행한다고 분석했다.

그는 “통화량 카테고리는 2022년 7월 경계-위험 국면을 통과, 국채 카테고리는 2022년 3분기 장단기물 금리 역전으로 바닥 통과했고, 마지막으로 회사채 카테고리는 2022년 4분기~2023년 1분기 바닥통과 후 2023년 하반기 재점검이 필요하다”고 분석했다.

백 연구원은 “1단계 유동성 안정화 지표는 통화량, 국채, 회사채 등 총 3개 카테고리, 8개 팩터를 통해 산출한다”며 “현재 해당 지표는 위험 국면에 진입했고 최악의 국면을 통과 중. 2023년 기준 금리 및 국채 10년물 금리 하우스 뷰 궤적을 적용하면 해당 지표는 위험→경계 →양호 국면으로 점차 완화될 전망”이라고 내다봤다.