지난해 금융회사의 장외파생상품 거래규모가 전년 대비 증가한 것으로 나타났다.

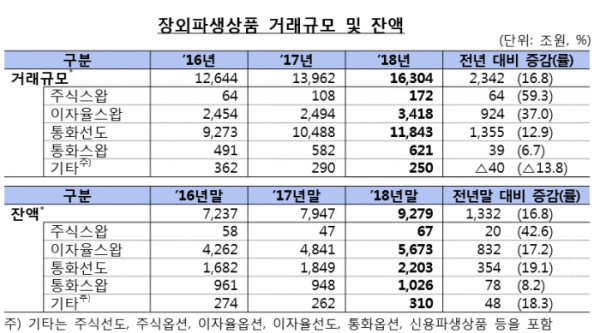

1일 금융감독원은 지난해 금융회사의 장외파생상품 총 거래규모가 전년 대비 16.8% 증가한 1경6304조 원이라고 밝혔다. 1경 원을 조금 넘었던 2014년(1경772조 원)부터 최근 5년간 꾸준히 증가세다.

금감원 관계자는 “시장변동성 확대에 따른 헤지수요 증가로 이자율 스왑 및 통화선도 거래가 증가한 데 따른 것”이라고 설명했다.

거래 잔액 역시 9279조 원을 기록, 16.8% 증가한 것으로 집계됐다.

기초자산별로는 통화 장외파생상품이 전년 대비 12.5% 증가한 1경2538조 원을 기록했다. 미국 금리인상 및 무역분쟁 등으로 인해 미 달러화의 가치 변동이 생겼고, 신흥국의 금융 위기 등 대외리스크로 인해 환율 변동성이 확대된 탓이다. 이에 따라 통화선도 거래규모와 잔액이 모두 증가했다.

이자율을 기초자산으로 하는 장외파생상품의 경우 34.8% 증가한 3493조 원을 기록했다. 이 역시 금리인상 우려 등 리스크가 부각되면서 헤지를 위한 이자율스왑 거래가 늘어난 영향이다.

주식 상품의 경우 23.9% 증가한 223조 원을 기록했다. ELS 등 파생결합증권 발행액이 역대 최대인 115조9000억 원을 기록한 가운데, 주식스왑 역시 59.3% 증가한 64조 원으로 집계됐다.

금융권역별로는 은행이 1경3528조 원으로 전체 83% 비중을 차지했고 증권사(12.2%)와 신탁(3.5%)가 뒤를 이었다.

금감원은 장외파생상품 거래가 늘어남에 따라 리스크 관리 강화에 집중할 방침이다.

금감원 관계자는 “최근 장외파생상품 거래규모는 글로벌 금융위기 수준으로 회복했다”며 “거래의 불투명성과 과도한 거래규모는 시장신뢰 훼손과 유동성 저하 등 시스템 리스크 확대로 이어질 우려가 있다”고 말했다.

이어 “이에 금감원은 비청산 장외파생상품 거래에 대한 증거금 교환 의무, 거래정보저장소 도입 등 거래의 안정성과 투명성을 제고하기 위한 시장개혁 프로그램을 차질없이 추진할 것”이라고 밝혔다.