LG그룹 회사채 발행 중단… 기업ㆍ하나銀 발행 연기

혼란이 계속되자 급기야 한국은행은 2008년 금융위기 이후 처음으로 국고채 직매입까지 검토 중인 것으로 알려졌다.

15일 IBK기업은행은 이번 주 초 실시할 예정이었던 3년 만기 5억 달러 규모의 글로벌본드 발행 계획을 전격 중단했다. 내년으로 잠정 연기하거나 취소하는 방안까지 검토 중이다.

글로벌본드는 외국 투자자를 대상으로 발행하는 채권으로, 발행금리 기준으로는 미국 채권 금리가 사용된다. 그런데 최근 ‘트럼플레이션(트럼프+인플레이션)’ 우려가 부각되면서 금리가 급등해 자금조달 비용이 눈덩이처럼 커졌기 때문이다.

KEB하나은행도 상황은 다르지 않다. 하나은행은 채권금리 상승세에 따른 부담으로, 오는 25일 예정된 2000억 원 규모의 10년 만기 코코본드 발행을 다음 달 초로 연기하기로 했다.

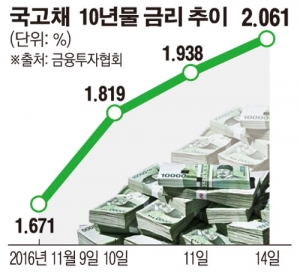

코코본드 발행 시 금리 산정의 기준이 되는 10년 만기 국고채 금리는 전날 기준 전일 대비 12.3bp 상승했다. 3년 만기 국고채 금리는 전일 대비 10.2bp 급등했고, 20년물은 10.7bp 상승했다.

국고채 금리와 반대로 움직이는 국채선물 10년물은 무려 170틱이나 폭락하는 패닉 장세를 연출했다.

채권시장에 일고 있는 금리 쇼크에 회사채 시장도 얼어붙는 모습이다. 회사채 발행을 앞둔 기업들은 대부분 관망세를 견지하고 있으며, 만기가 도래하는 채권에 대해 회사채를 발행하는 대신 현금으로 상환하는 모습을 보이고 있다.

LG이노텍과 LG유플러스는 지난 12일과 13일 연일 각각 700억 원, 1600억 원의 만기 도래 회사채를 현금 상환했다. 호텔신라와 GS칼텍스, 삼성디스플레이, KT, SK종합화학 등도 불확실성이 계속되면서 이달 중 회사채 상환을 결정했다.

LG그룹은 회사채 발행을 사실상 중단했다.

이런 가운데 수출입은행은 다음 주 중 조건부상각증권(코코본드)을 5000억 원 규모로 발행하기로 했다. 자금이 급하기 때문에 높아진 이자 비용을 감수할 수밖에 없는 상황인 셈이다.

수은 관계자는 “금리 추이를 계속 지켜보겠다”고 말했다.

한국은행은 현재 금리 상승세가 과도하다며 필요시 당장이라도 조치를 취할 준비가 되어 있다고 밝혔다. 한은 관계자는 “최근 금리 상승세가 과도하다고 보고 있으며, 예의 주시하고 있다”고 강조했다.

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2105870.jpg)