유안타증권은 6일 고려아연에 대해 자사주 매입이 수급에 긍정적 영향을 미치고 있다고 평가했다. 목표주가를 기존 51만 원에서 55만 원으로 상향하고 투자의견 ‘중립’을 유지했다.

이현수 유안타증권 연구원은 “고려아연은 지난해 11월 이후 총 3번의 자사주 매입을 실시 중이며, 2023년~2025년 배당 성향 30% 이상 유지를 목표로 제시하는 등을 통한 높은 총주주환원율에 프리미엄을 줄 수 있다”고 밝혔다.

이 연구원은 “고려아연은 지난해 11월부터 올해 3월까지 1000억 원, 올해 5월~7월 1500억 원, 공시 기준 올해 8월~내년 5월 4000억 원 등의 자사주 매입 계획을 밝혔다”며 “각각의 발표 시점 기준 시가총액 대비 자사주 매입 총액 비중은 1.0%, 1.5%, 3.8%”라고 분석했다.

이어 “구간별 거래량 대비 자사주 매입 비중은 각각 12%, 24%, 27% 등으로 첫 구간 대비 두 번째, 세 번째 구간이 더 크다”며 “주가 역시 두 번째, 세 번째 구간에 더 좋은 움직임을 보였다”고 설명했다.

이 연구원은 “별도 기준 2023년 배당 성향 52% 시행했고, 올해 중간배당은 당사 예상인 주당배당금(DPS) 5000원을 넘어선 1만 원을 실시하며 반기 기준 배당 성향은 61%를 기록했다”며 “올해 5월~7월 매입한 자사주 소각 규모와 시기는 미정으로, 올해 추가 자사주 소각없이 DPS 5000원을 실시한다면 총주주환원율은 49%에 달한다”고 진단했다.

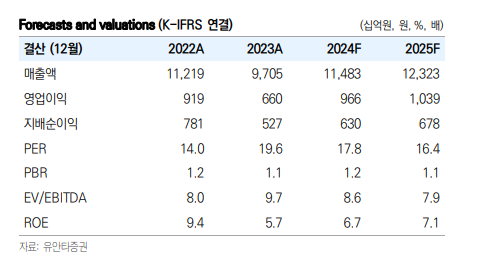

또 “자사주 1000억 원을 소각할 경우 총주주환원율은 65%에 이를 것으로 추정되는데, 이는 제조업 내에서 높은 수준”이라며 “2024~2025년 자기자본이익률(ROE)가 7%대임에도 불구하고 주가수익비율(PER)과 주가순자산비율(PBR) 등 밸류에이션에 프리미엄을 줄 이유가 될 수 있다”고 덧붙였다.

그러면서 “올해 8월~내년 5월 자사주 매입 종료 후 추가 자사주 매입까지는 시일이 걸릴 것으로 추정되며, 2023년과 같은 70%대 총주주환원율을 지속하기는 어려울 것으로 판단된다”며 “향후 안정적 수익성과 함께 예정된 투자 등을 고려할 때 40% 이상은 유지 가능할 것으로 예상된다”고 덧붙였다.

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2105870.jpg)