흥국증권이 SK에 대해 당분간 전반적인 실적 둔화는 불가피할 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 34만 원에서 24만 원으로 하향조정했다. 전 거래일 기준 종가는 16만3100원이다.

17일 박종렬 흥국증권 연구원은 “1분기 연결기준 매출액 32조7000억 원, 영업이익 1조1000억 원으로 전분기에 이어 부진한 영업실적이 지속됐다”며 “영업이익이 외형 성장에 비해 큰 폭으로 감소했다”고 했다.

박 연구원은 “SK 별도의 호조에도 불구하고 영업이익 기여도가 높은 SK이노베이션(정제마진 축소와 재고자산 평가손실)의 실적 악화와 SK스퀘어(SK하이닉스 적자에 따른 지분법손실), SK E&S(SMP 상한제 영향), SK머트리얼즈CIC(전방산업 엉황 하락에 따른 특수가스 수요 부진) 등의 부진한 실적 때문”이라고 분석했다.

그는 “2분기 연결기준 매출액 26조7000억 원, 영업이익 1조 원으로 부진한 실적이 지속될 것”이라며 “글로벌 경기침체 지속과 상품가격 약세로 전반적인 실적 모멘텀 둔화는 불가피할 전망”이라고 봤다.

그는 “연결 자회사 중 SK텔레콤과 SK네트웍스 등의 실적 호전에도 불구하고, 대부분 자회사의 실적 부진이 지속될 것이기 때문”이라며 “연간 매출액은 117조6000억 원, 영업이익은 5조8000억 원으로 수정 전망한다”고 했다.

다만 박 연구원은 SK의 투자자산과 부동산 가치 등 안전마진을 감안하면 여전히 저평가된 상태라고 분석했다.

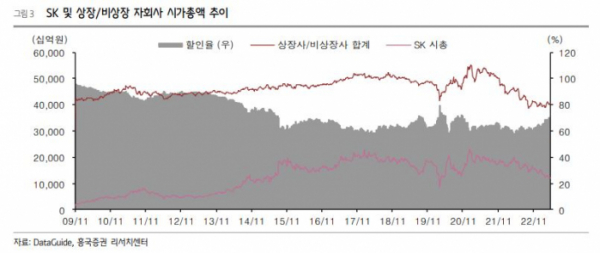

그는 “투자유가증권은 SK이노베이션(지분율 33.40%), SK텔레콤(30.01%), SK스퀘어(30.01%), SK네트웍스(39.14%), SKC(40.64%) 등으로 공정가치는 16조4000억 원”이라며 “비상장사인 SK E&S를 비롯해 SK머티리얼즈CIC, SK실트론 등의 가치는 20조1000억 원으로 평가돼 상장 및 비상장사의 투자자산가치는 36조6000억 원”이라고 했다.

그러면서 “SK의 현재 시가총액(11조9000억 원)을 충분히 설명하고도 남는 수준”이라며 “당장 매각해 현금화할 수 없는 자산이지만 그렇다고 폄하할 이유도 없다”고 덧붙였다.

또 “성장 포트폴리오 투자수익을 기반으로 주주환원 확대에 긍정적인 접근은 충분하다”며 “ 투자 포트폴리오 선순환 확대를 통해 점진적인 주주 환원 확대가 가능할 것”이라고 했다.