서민 복지 재원 마련까지 강요

펀드사태 중징계 지배구조 흔들

금융권 "CEO 문책 법적 근거 희박"

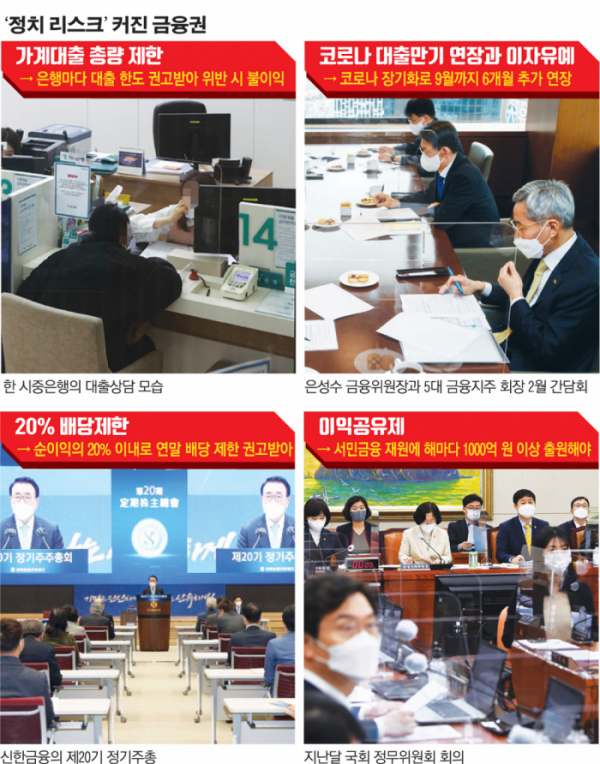

정부가 은행권에 직접 요구한 내용이다. 여기에 20% 배당제한까지, 수익을 냈지만 나누지 말라는 반 시장원리에 입각한 정부의 방침을 은행권은 울며 겨자 먹기로 따르고 있다. 하지만 돌아오는 건 모진 회초리뿐이다. 금융권에 불어닥친 사모펀드 사태는 금융권 최고경영자(CEO) 중징계로 이어졌다. ‘무조건 은행장이 책임져야 한다’는 금융당국의 압박에 은행권의 지배구조가 흔들리고 있다.

◇코로나 대출·이자 유예 ‘부실뇌관’ = 지난해 KB·신한·하나·우리금융 등 4대 금융지주의 지난해 당기순이익은 10조8000억 원으로 역대 최대 실적을 달성했다. 코로나19 이자유예 만기가 도래하는 올해가 하반기가 당장 걱정이다. 코로나19 대출에만 이미 수조 원을 투입했고, 원금과 이자유예가 계속되면서 불안감이 커지고 있는 상황이다. 금융위원회는 지난달 2일 코로나19 만기연장·상환유예 조치를 6개월 연장하기로 했다. 대출 만기 연장과 이자 상환 유예는 지난해 4월, 6개월 한시적 조치로 도입됐다. 코로나19 상황이 장기화됨에 따라 6개월 연장돼 오는 3월 말까지였다. 코로나19 확산세 꺾이지 않으면서 이번에 추가로 연장하기로 한 것이다. 코로나 대출 추가 이자유예가 은행들의 부담을 가중시킬 것을 대비해 차주 상황에 맞게 대출금을 갚도록 하는 연착륙 방안도 내놨다.

하지만, 은행권은 탐탁지 않다. 상환 기간이 너무 광범위하고, 상환 기간에 대한 명확한 정의가 없다는 이유에서다. 무엇보다 경기 침체가 장기화 되면 이번 조치가 금융 부실로 이어질 수 있다는 지적이다. 시중 은행 관계자는 “대출 만기 재연장보다 이자 재유예에 더 민감하다. 이자조차 내지 못하는 기업의 부실 가능성이 훨씬 더 크기 때문”이라며 “당장 이자도 못 내는 기업은 긴급 조치가 필요한데 이자 유예라는 임시방편만으로는 추후 부실금융의 뇌관으로 작용할 수 있다”고 우려했다.

◇사모펀드 사태로 연이은 CEO 중징계 = 금융당국이 사모펀드 부실 판매책임을 물어 금융회사 최고경영자(CEO)들에게 잇달아 중징계를 통보하면서 금융지주 지배구조가 휘청이고 있다. 금융권은 잇따른 CEO중징계가 금융권에선 법적 근거가 모호하다는 입장이다. 금융감독원은 라임펀드 사태와 관련해 손태승 우리금융지주 회장은 ‘직무정지 상당’, 진옥동 신한은행장은 ‘문책경고’의 중징계를 통보했다. 조용병 신한금융지주 회장은 경징계에 해당하는 ‘주의적 경고’를 받았다. 손 회장과 진 행장이 받은 징계는 모두 연임이 금지되고 향후 3~4년간 금융권 재취업이 금지되는 엄한 징벌이다. 3차에 걸친 제재심에서 금감원은 우리은행의 사후수습 노력을 인정해 손 회장에게 사전 통보한 직무정지 상당의 징계보다는 수위가 한 단계 낮은 문책경고를 내렸다. 다만, 금융위에서 문책경고안이 확정될 경우 손 회장의 연임은 물론 금융권 재취업도 금지된다.

손 회장은 이미 지난해 해외금리연계 파생결합펀드(DLF) 사태의 책임을 물어 문책경고를 받은 상태다. 곧바로 행정소송에 나서면서 시시비비를 가리고 있어 회장 직무는 유지 중이다. 신한금융의 지배구조도 적신호가 들어왔다. 차기 신한금융지주 회장 후보 중 한 명인 진옥동 행장 역시 문책경고가 확정되면 임기 종료 뒤 금융권 재취업이 막히기 때문이다. 지배구조의 불확실성을 최소화하기 위해 손 회장과 진 행장이 행정소송에 나설 가능성이 큰 상황이다.

현행 ‘금융회사 지배구조법’에 내부 통제와 관련된 규정이 있다. 금감원은 이 규정을 들어 CEO들에게 관리 소홀의 책임을 물어야 한다는 의견이다. 금융권에서는 금감원의 징계가 법적근거가 불충분 하다며 맞서고 있다. 시중은행 관계자는 “해당 규정이 선언적 문구인 만큼 제재 근거로는 불충하다고 판단하고 있다. 중징계를 받은 만큼 행정소송을 고려하고 있다”고 말했다.

◇시장논리 아닌 정치에 지배 = 사실상 명령에 가까운 20% 배당제한 권고까지 내리면서 주주들마저 등을 돌릴 판이다. 은행권 분기 배당 약속하는 등 주주달래기 나서고 있지만, 이득에 대한 주주환원 이라는 시장경제를 왜곡한다는 지적이 끊이질 않고 있다. 금융당국이 오는 6월 말까지 배당성향을 20% 이내로 제한하도록 은행과 은행지주에 권고하자, 과도한 경영 개입이라는 지적이 나온다. 지난해 KB·신한·하나·우리금융 등 4대 금융지주의 지난해 당기순이익은 10조8000억 원으로 역대 최대 실적을 달성했다. 코로나19 확산으로 은행 대출 이자 이익이 늘고 증시 호황으로 비은행 부문 수수료 이익이 크게 늘어난 결과다. 하지만 주주들에게 돌아갈 배당금은 오히려 20%가량 줄어들 것으로 보인다. 금융위원회가 지난달 27일 국내 금융지주와 은행에 연말 배당을 순이익의 20% 이내로 제한하기를 권고했기 때문이다. 금융지주들은 실적발표 컨퍼런스콜에서 배당축소에 대해 “송구하다”며고개를 숙여야 했다.

주주들은 불만이다. 저금리로 은행 주가가 하락세인데다 배당까지 축소하면 투자 매력도가 더 낮아지기 때문이다. 여기에 여당에서 추진 중인 은행권 이익공유제 참여와도 맞물려 ‘정부가 은행의 배당 축소분을 이익공유제에 쓰려는 게 아니냐’는 의혹까지 제기되고 있다.

은행권의 부담은 여기서 멈추지 않는다. 은행권은 ‘이익공유제’ 일환으로 이르면 올해 7월부터 햇살론 등 서민금융 재원에 해마다 1000억 원 이상을 내놓아야 할 처지다. 정부와 국회가 ‘대출로 돈을 버니 이익을 공유하라’는 취지로 ‘서민금융법 개정안’을 통과시켰 때문인데, 은행권에서는 “세금으로 해결해야 할 서민금융 복지 재원을 사기업인 은행에 떠맡기는 셈”이라며 반발하고 있다.

![진짜인 줄 알았는데 AI로 만든 거라고?…"재밌지만 불편해" [데이터클립]](https://img.etoday.co.kr/crop/320/200/2293549.jpg)