코스닥 상장사 윈하이텍의 유동성 우려가 고조되고 있다. 장기차입금의 만기가 1년 이내로 줄어들면서 100억 원을 웃도는 빚이 연내에 갚아야 할 단기차입금으로 전환된 탓이다.

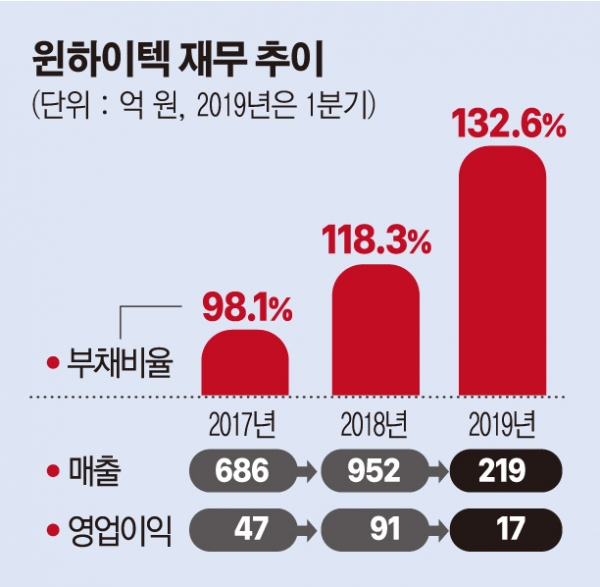

17일 금융감독원 전자공시시스템에 따르면 윈하이텍의 부채비율이 최근 수년간 급격하게 증가하고 있다. 2015~2016년 20%대에 불과했지만 2017년 98.1%, 2018년 118.3%, 올해 1분기는 132.6%로 늘어났다.

공장 증설 등 시설투자를 비롯해 타법인과 부동산 인수 등 사업 확장에 필요한 자금을 외부 차입과 사채 발행 등으로 조달한 영향이다. 특히 2017년에는 ‘재무활동으로 인한 현금흐름’이 332억 원에 달했다. 그해 전환사채(CB, 1회차) 70억 원을 비롯해 차입금이 371억 원 늘어난 반면 줄어든 차입금은 125억 원에 불과했다. 2016년 11월 서울시 도봉구 소재 토지와 건물 지분 40%를 184억 원에 인수하는 과정에서 외부 차입이 늘어난 것으로 보인다.

지난해 역시 126억 원 플러스를 기록해 총차입 규모가 늘었다. 작년에는 상환한 빚이 101억 원이었지만 2회차 CB를 50억 원 규모로 발행한 것을 비롯해 193억 원의 차익금이 증가했다. 윈하이텍은 지난해 계열사 윈글라스 인수를 위해 2회차 CB를 찍었다. 올해 1분기에는 갚은 빚이 48억 원으로 신규 차입금보다 많았지만 전체적으로 줄어든 빚은 6억 원에 불과했다.

특히 주목할 대목은 올 들어 단기차입 부담이 커지고 있다는 점이다. 작년 말까지만 해도 단기차입금은 255억 원이었지만 1분기에는 349억 원으로 불어났다. 우리은행으로부터 대출받은 117억 원의 차입금 만기가 1년 이내로 줄어들면서 단기차입금으로 재분류된 영향이다. 이에 따라 총부채 중 단기차입금 비율은 지난해 37.6%에서 올 1분기에 45.2%로 증가했다. 윈하이텍의 실적이 신장세에 있다는 점은 위안거리지만 차입금을 상환하기에는 여의치 않은 만큼 차환이나 추가 담보 대출이 필요해 보인다.

윈하이텍의 부채 성격이 악화하면서 현금흐름 등급도 낮아지고 있다. 작년 기준 현금흐름 등급은 ‘CF5’로 위험군에 속했다. 2016년에는 CF4(열위), 2017년은 CF3(보통)이었다.

회사 관계자는 “작년과 재작년 255억 원 규모의 안성 물류센터 공사와 관련해 공사대금이 일부만 들어온 상황에서 개발사업과 공장 증설에 필요한 자금을 외부에서 조달해 발생한 일시적인 현상”이라며 “연내에 공사대금이 들어오면 차입금을 상환할 예정”이라고 말했다.