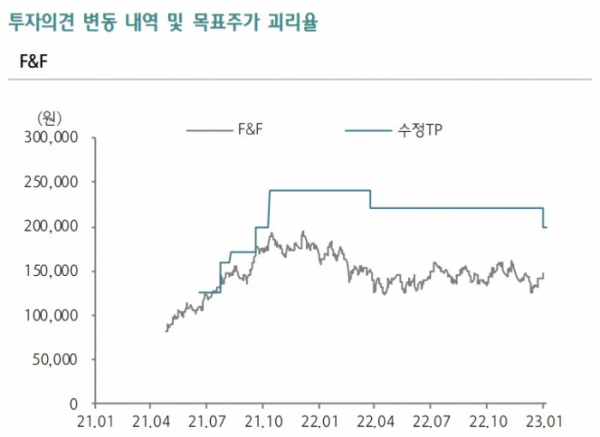

하나증권은 26일 F&F에 대해 4분기 실적을 비롯한 제반 리스크는 주가에 선반영되었다고 판단하나, 실적 추정치 하향 조정에 따라 투자의견 매수를 유지하고, 목표주가를 기존 22만 원에서 20만 원으로 9.09%(2만 원) 하향 조정한다고 밝혔다. 전 거래일 기준 현재 주가는 14만8100원이다.

서현정 하나증권 연구원은 "4분기 연결 매출과 영업이익은 각각 2%, 1% 증가한 5732억 원과 1850억 원 수준에 그칠 전망"이라며 "MLB 매출은 -2% 예상하는데, 채널별로 순수 내수는 6% 성장, 면세는 24% 역성장할 것으로 추정한다. 소비위축과 비우호적 날씨 영향에 기인한다"고 했다.

다만 디스커버리는 12월 매출이 회복세를 보이며 11% 성장을 예상했다. 서 연구원은 "중국법인의 경우 7% 성장에 그칠 것으로 추산하는데, 오프라인 1%, 온라인 30% 성장을 전망한다. 4분기 중국의 확진자 수가 빠르게 확산되면서 소비 환경이 저하 되었던 것으로 파악된다"고 했다.

중국 경기 회복이 실적 부진의 돌파구가 될 것으로 봤다. 그는 "4분기 실적 부진의 주요인은 국내와 중국 법인 성장률이 한 자릿수로 둔화하였기 때문"이라며 "향후 내수 채널의 경우 소비 위축과 함께 추세적인 둔화가 불가피하지만, 중국법인의 경우 1분기를 기점으로 점진적인 회복세가 예상된다"고 했다.

그러면서 "소비 회복 시 높은 실적 가시성을 확보하기 위해서는 브랜드 인지도가 중요한데, 펀더멘탈 측면에서 F&F의 투자 매력도는 여전히 높다"며 "매출 성장률이 YoY 20% 이상 지속되고 있고, 매장 수 확대 구간이며(2023년 매장 수 증가 YoY 16% 추정), 온라인 채널에서 30% 이상의 고성장세가 나오고 있기 때문"이라고 했다.