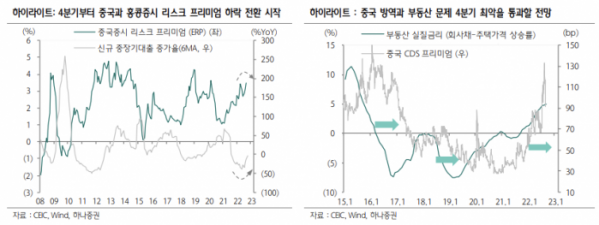

하나증권은 중국과 홍콩 증시가 3대 위험 요소로 10월 저점을 기록하고, 리스크 프리미엄(할인율)이 급등하는 등 불황이었으나 4분기부터 할인율 하락 반전이 시작돼 내년 상반기까지 주가를 높일 것으로 판단했다.

14일 김경환 하나증권 연구원은 “2022년 중국의 3대 위험인 체제·정책, 부동산/서비스 등 경제·산업 구조전환, 신종 코로나바이러스 감염증(코로나19) 방역 등으로 인한 순환적인 침체가 극대화하며 10월 당 대회 직후에 코로나19 이후 3차 저점을 확인했다”며 “홍콩 증시는 역대 최저 PBR을 경신하고, 본토 증시 10월 할인율이 3.7%까지 급등했다”고 설명했다.

이어 할인율 하락의 3대 조건으로 △미국 국채금리 정점 통과·금리 인상 종료 △중국 통화완화 정책 유지와 정책 퀄리티 제고(중장기 대출 상승) △내수 경기 회복·방역 완화 ·부동산 연착륙 속도 가속화 등을 꼽았다.

김 연구원은 “미국 10월 CPI와 근원 CPI가 시장 예상을 밑돌면서 인플레이션 압력 정점 통과와 연방준비제도(Fed·연준) 금리 인상 폭 축소 기대감이 올랐다”며 “미 연준 금리 인상이 2022년 3월에 종료되고 미 국채금리는 앞선 연말이나 1월 이전 하락 추세에 돌입할 것으로 판단한다”고 전망했다.

더불어 “중국 할인율과 뚜렷하게 역행하는 중장기 대출이 3분기부터 반등을 시작했다”며 “이후 반등 속도는 내년 지방 특수채 조기 하달과 집권 3기 출범 후 집행 강화, 가계 대출 회복을 위한 장기금리 인하와 규제 완화가 좌우할 것”이라고 예상했다.

또한, “내수경기는 올해 회복을 제한했던 코로나19 방역과 부동산 침체로 4분기 최악을 통과하고 있다고 판단한다”며 “정부는 10일 ‘제로 코로나’ 유지를 강조하면서도 경제와 사회 충격을 최소화하는 노력을 시사했고, 방역 정책을 축소하며 리오프닝 준비에 돌입했다. 부동산의 경우 11월부터 민영기업 채권 발행 지원책을 발표했고, 지방정부 준공 지원 펀드 규모도 확대 중” 이라고 설명했다.

김 연구원은 “향후 6개월 간 수요 진작 측면의 장기금리 추가 인하(LPR 5년물)와 규제 완화 정책이 강화할 경우 부동산 경기는 2023년 1분기 저점 확인에 성공할 것으로 판단한다”며 “내수 회복에 따라 제조업의 격렬한 재고조정 역시 4분기에 정점을 토과하며 기업이익 반등 조건이 점차 형성될 것으로 전망한다”고 했다.