KB증권이 스튜디오드래곤에 대해 3분기 실적이 시장 전망치를 하회할 것으로 예상되나, 내년에는 개선될 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 9만 원으로 18.2% 하향조정했다. 전 거래일 기준 종가는 6만3700원이다.

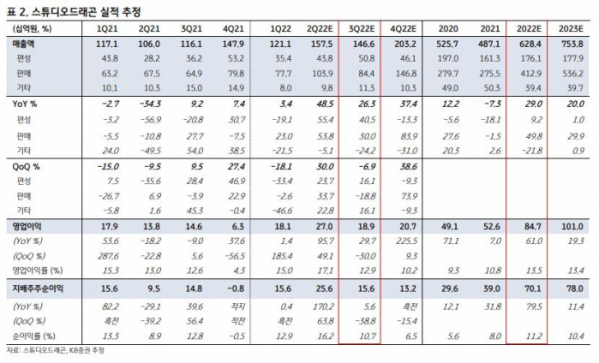

17일 최용현 KB증권 연구원은 “3분기 매출액은 지난해 같은 기간보다 26.3% 증가한 1466억 원, 영업이익은 29.7% 오른 189억 원을 기록할 것으로 예상돼 컨센서스를 하회할 전망”이라고 했다.

최 연구원은 3분기 편성 매출에 대해서는 “편성 수 증가로 508억 원, 판매 매출은 ‘개미가 타고 있어요’, ‘유니콘’, ‘빅 마우스’ 판매와 아마존 구작 판매 (9편)에도 전 분기 디즈니 판매 기고 효과로 844억 원으로 전 분기보다 감소할 전망”이라고 분석했다.

그는 “영업이익은 2분기 제작비가 높았던 작품의 감가상각비 인식이 이어지며 전 분기보다 30% 줄어든 189억 원으로 예상된다”며 “4분기는 OTT 오리지널 작품 증가에 따른 외형 성장을 예상한다”고 봤다.

또 “4분기 ‘더 빅 도어 프라이즈’(The Big Door Prize)를 시작으로 본격적인 해외 진출이 시작될 전망”이라며 “‘설계자들’을 포함해 공개된 해외 파이프라인의 현지 제작이 가시화되면 모멘텀으로 작용할 수 있다고 판단된다”고 했다.

이어 “해외 제작은 규모가 크므로 향후 탑라인 성장에 기여할 전망”이라고 덧붙였다.

최 연구원은 국내 시장에 대해서는 “넷플릭스 재계약을 통해 수익성을 개선시킬 전망”이라며 “기존 계약보다 우호적인 형태의 재계약을 예상하고, 동시 방영 콘텐츠 리쿱율 개선을 기대한다”고 했다.

그러면서 “기존 넷플릭스와 연간 동시 방영 편수는 6편 규모”라며 “동시 방영 드라마 제작비는 국내 드라마 평균 제작비보다 높아 수익성 개선에 긍정적”이라고 평가했다.

이어 “넷플릭스 동시 방영 드라마에 대해 편당 평균 제작비 200억 원, 연간 6편, 리쿱율(제작비 회수 비율) 10% 상승을 가정해 내년 연간 매출총이익 120억 원 개선을 전망한다”고 했다.

![투명 랩 감고 길거리 걸었다…명품 브랜드들의 못말리는(?) 행보 [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2023263.jpg)