DB금융투자는 미 연방준비제도(Fed·연준)가 다양한 지표들이 인플레이션 둔화를 시사하고 있지만 여전히 고용시장과 임금 압력에 의한 인플레이션 리스크를 고려 중이므로 당분간 긴축이 이어질 것으로 내다봤다.

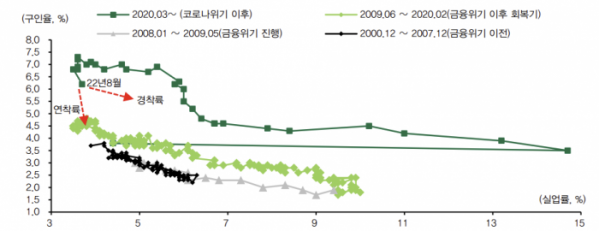

박성우 DB금융투자 연구원은 “10월 초 발표된 미국 고용지표에 따르면 구인율이 크게 떨어지고, 실업률이 하락했다”며 “이는 극도로 과열됐던 노동 수요가 식으면서 임금 압력을 누그러지고 동시에 일자리 부조화는 완화하면서 경기가 둔화한다는 의미지만, 경제활동참여율이 떨어지며 실업률이 하락한 점은 임금 완화를 지연시킬 수 있는 요인”이라고 분석했다.

이어 “전반적인 경기 흐름, 통화량 증가율, 도소매 업체 재고 추이, 기대 인플레이션 등 많은 지표가 향후 인플레이션 둔화를 가리키고 있다”면서도 “연준은 여전히 과열된 노동시장 수급 상황과 이에 따라 가라앉지 않는 임금 압력을 가장 찝찝해하고 있을 것이다. 임금 압력 완화가 연준의 완화를 위한 필수 조건”이라고 했다.

더불어 “지난주 발표된 ‘임금-물가 악순환 발생 가능성 진단 보고서’에 따르면 IMF는 지속적인 임금-물가 악순환 위험은 제한이라고 진단했다”며 “그럼에도 예외적인 사례도 존재했기 떄문에 정책 입안자들은 안이에게 대처하지 말고 통화 긴축을 계속할 것을 권고했다”고 전했다.

박 연구원은 “연준은 11월 75bp(0.75%), 12월 50bp(0.5%)의 긴축 경로를 밟을 가능성이 크다”며 “긴축 수위 상승을 통한 통화 정책 완화 전환 방향은 유효하다고 판단되지만, 아직은 온화 전환의 근거가 부족하다”고 말했다. 이어“미국과 사우디, 러시아를 둘러싼 지정학적 긴장과 그에 따른 유가 강세 가능성과 9월 하순 이후 상승 중인 휘발유 가격도 당분간 인플레이션 전망 관련 불안감을 높일 수 있다”고 전망했다.

![2026년 휴일 달력…내년 빅 이벤트는? [해시태그]](https://img.etoday.co.kr/crop/320/200/2273686.jpg)