은행권 신종자본증권이 동일 등급 회사채 대비 신용도가 높고, 고금리를 제공하는 매력적 투자대상이라는 분석이 나왔다.

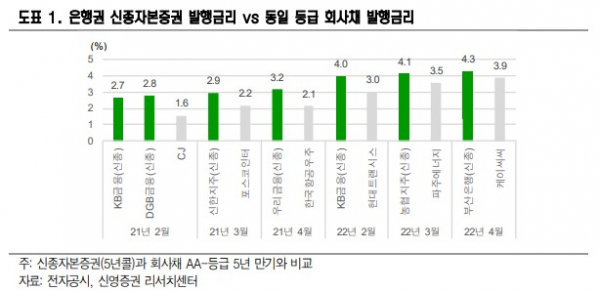

이경록 신영증권 연구원은 3일 ‘고금리 신종자본증권의 귀환’ 보고서를 통해 "글로벌 인플레이션 우려 등으로 시중금리 상승에 따라 회사채 발행금리가 크게 오른 가운데 국내 은행권이 발행하는 신종자본증권의 금리는 약 1%p 더 높은 금리를 제공하고 있다"고 밝혔다.

이 연구원은 은행권 신종자본증권이 다른 회사채보다 고금리로 발행되는 이유에 대해 “조건부 자본증권이라는 점과 일정 조건에 도달할 경우 이자에 대한 임의적 제한 조건이 존재하기 때문”이라고 설명했다.

조건부 자본증권이란 발행은행이 채무재조정, 주식으로의 전환 또는 교환 없이 생존 불가능하다고 판단되는 경우 발행은행(또는 지주)의 보통주로 전환되는 것을 뜻한다. 이자에 대한 임의적 제한은 은행의 자본비율이 일정 수준에 미달하는 경우 재원이 제한받는 경우를 말한다.

신종자본증권 투자에 따른 리스크로 부실금융기관 지정과 이자의 재원이 제한되는 상황이 발생할 것인지를 고려하면 된다는 뜻이다. 부실금융기관이란 부채가 자산을 초과하는 곳 또는 외부 지원 없이 차입금의 상환이 어려운 곳을 의미한다.

이 연구원은 국내 은행이 이같은 리스크로부터 안정적 상황이라고 분석했다. 그는 "국내 은행의 제반 경영지표를 고려할 때 부실금융기관으로 지정되어 원금손실이 발생하거나 일정수준의 자본비율을 하회하여 신종자본증권의 이자지급 재원이 제한될 가능성이 매우 낮은 것으로 판단된다"고 말했다.

아울러 신종자본증권은 동일 등급 회사채에 비해 높은 신용도를 보유하고 있다고 내다봤다. 이 연구원은 “선순위 은행채 등급이 AAA인 일반은행 조건부자본증권은 유사시 정부의 지원가능성이 배제된 기본신용도 AA+ 등급을 기준으로 후순위채권은 AA0 등급을, 후순위채 보다 더 후순위성을 가지는 신종자본증권은 AA- 등급을 부여받고 있다"고 설명했다.

이어 "단순히 원리금 상환불이행 사태가 발생할 가능성만 따져본다면 기본신용도(AA+)가 높은 신종자본증권이 일반기업(AA-)보다 훨씬 안전한 선택이 될 수 있다"고 조언했다.

끝으로 의사 결정 과정에서 위험 분산 투자 효과도 나타났다. 이 연구원은 "리스크 관리 측면에서 일반 회사채에 대한 투자는 한 기업에 투자한 것임에 반해 은행권 신종자본증권에 대한 투자는 대기업·중소기업 및 개인에 대한 대출 등 다양한 투자포트폴리오에 대한 간접투자를 하는 것과 같다"고 덧붙였다.

![유니클로 인기가 '가성비' 때문이라고요? [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2114269.jpg)