19일 한국은행이 국회 정무위원회 소속 윤창현 의원(국민의힘)에게 제출한 자료를 보면 지난 1분기 신규 주택담보대출자(은행·비은행) 가운데 신용대출 '동시 차입' 상태인 대출자 비중은 41.6%로 집계됐다.

이 비율은 2012년 2분기 해당 통계가 시작된 이후 가장 높은 수준이다.

대출액 기준으로는 신용대출 동시 차입자의 신규 주택담보대출액이 전체 주택담보대출의 47.3%를 차지했다.

신규 주택담보대출이 아닌 누적 기준으로는 1분기 말 현재 주택담보대출이 있는 전체 차주의 43.9%(대출액 기준 49.4%)가 신용대출을 함께 받고 있었다. 누적 비중(43.9%) 역시 역대 최대치다.

반대로 1분기에 신용대출을 새로 받은 사람 중 18.2%, 누적 기준으로 신용대출 차주의 27.1%가 주택담보대출을 이미 갖고 있거나 동시에 받았다.

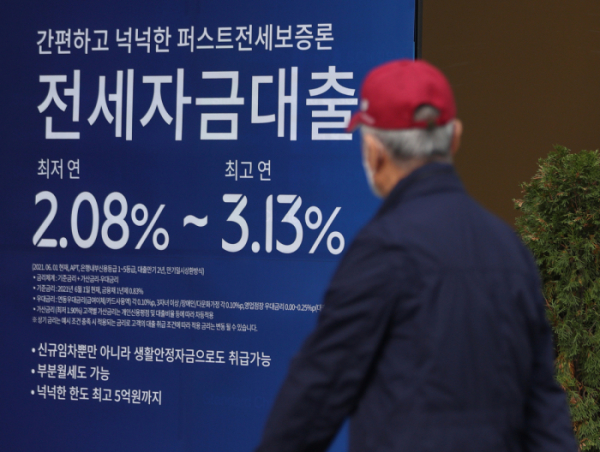

주택담보대출과 전세자금대출을 모두 끌어 쓴 경우도 적지 않았다.

1분기 신규 주택담보대출자의 8.8%의 경우 앞서 전세자금대출이 있거나 주택담보대출과 전세자금대출을 같이 받았다.

1분기 현재 총부채원리금상환비율(DSR)이 40%를 넘는 차주의 비중은 명수와 대출금액 기준으로 각 29.1%, 62.7%로 집계됐다.

'DSR 40% 초과'는 대체로 금융당국이나 금융기관, 한은이 고위험 채무자를 분류하는 기준으로 사용되는데, 당국은 지난 7월부터 개인 차주별 'DSR 40%' 규제를 적용하고 있다.

통상 다중채무자는 리스크가 큰 것으로 본다. 다중채무자가 늘어날 경우 향후 대출금리가 상승하면 이들의 이자 부담이 상대적으로 더 크게 불어나기 때문이다.

한국은행은 지난달 '금융안정 보고서'에서 기준금리가 0.5%포인트 인상될 경우 가계의 연간 이자 부담이 2020년 말과 비교해 5조8000억 원 증가하는 것으로 추산했다.

변동금리 비중은 지난 6월 81.5%로 2014년 1월(85.5%) 이후 7년 5개월 만에 최대 수준에 이른 뒤 다소 줄었지만, 여전히 80%를 웃돌고 있다.

KB국민·신한·하나·우리은행이 18일부터 적용한 주택담보대출 변동금리(신규 코픽스 연동)는 연 3.031∼4.67% 수준으로, 8월 말(2.62∼4.19%)과 비교해 불과 한 달 보름 사이 하단과 상단이 각 0.411%포인트, 0.48%포인트 높아졌다.

윤창현 의원은 "가계부채 문제의 경우 부실의 고리를 정확하게 짚어내는 '핀셋' 접근법이 효과적"이라며 "특히 금리 상승기에 다중채무자가 가장 취약한 부분인 만큼 보증연장, 대환대출, 채무 재조정 등 다각적 대책을 시급히 마련해야 한다"고 지적했다.