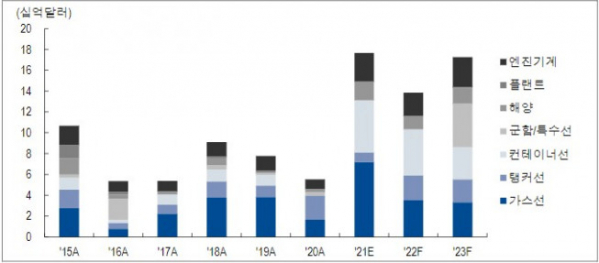

▲현대중공업 수주실적 추이/전망(자료제공=NH투자증권)

최진명 NH투자증권 연구원은 “현대중공업은 공모가 5만2000원~6만 원으로, 약 1조 원 규모의 자본조달을 위해 IPO를 추진하며, 9월 16일 상장될 예정”이라며 “희망 공모가는 2021년 상반기말 기준 PBR(주가순자산비율) 0.8~0.9배에 해당해 업종 글로벌 Peer Group 평균(1.12배) 대비 낮다”고 말했다.

그는 이어 “글로벌 업계 1위 기업으로, 상장 후 프리미엄 형성이 예상된다”면서 “LNG선을 비롯한 고부가가치 선박에서 압도적 점유율을 확보하고 있으며, 선박엔진 등 핵심기자재를 자체적으로 생산 및 판매한다는 점에서 경쟁사와 차별화가 되고, 하반기를 기점으로 흑자전환이 예상된다”고 덧붙였다.

최 연구원은 “국내 경쟁사 대비 해양플랜트 사업 손실비중이 낮은 편이며, 달러화 강세, 선가 상승, 재료비 증가에 대한 충당금사전 설정 등으로 하반기부터 양호한 이익 증가 추세를 보일 것”이라며 “현대중공업은 해당 분야의 절대 강자라는 점에서 점유율의 확대에도 유리한 입지를 다진 상태로 판단된다”고 강조했다.

!["출근해야 하는데" 발만 동동…일단락된 '11월 폭설', 끝이 아니다? [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2108330.jpg)