올 들어 상장사들의 전환사채(CB)·신주인수권부사채(BW) 발행 규모가 전년 대비 대폭 늘어난 것으로 나타났다.

주식과 채권의 중간 성격을 띠는 ‘메자닌’의 인기가 꾸준히 늘고 있는 가운데, 지난달 초 코스닥 벤처펀드 판매가 시작되면서 CB·BW 수요가 크게 증가한 것으로 분석된다.

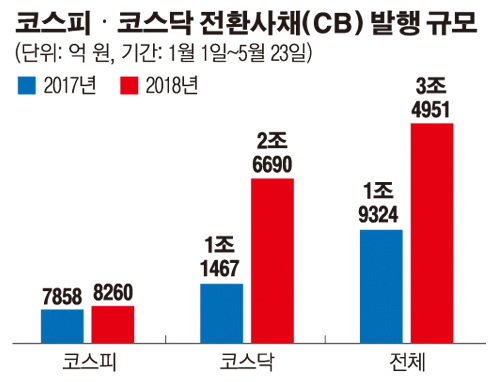

28일 한국거래소에 따르면 연초부터 이달 23일까지 유가증권시장과 코스닥시장의 CB 발행공시 권면총액은 3조4951억 원으로 전년 동기 대비 80.9% 증가한 것으로 집계됐다.

시장별로 보면 코스닥시장의 CB 발행 규모가 크게 증가하며 전체 수치를 키웠다. 유가증권시장(코스피)의 경우 CB 발행공시 권면총액이 8260억 원(46건)으로 전년 동기 대비 5.1% 늘어난 반면, 코스닥시장은 2조690억 원(250건)으로 같은 기간 132.8% 급증했다.

거래소는 CB 발행이 올들어 활발했던 배경으로 지난달 출시된 코스닥 벤처펀드의 '벤처기업 신주 15% 투자 의무' 규정을 꼽았다. 실제 코스닥벤처펀드 판매가 시작된 4월 5일 이후CB 발행공시 권면총액은 1조3212억 원(115건)으로 전년 동기 대비 248.9% 증가했다.

올해 BW 발행공시 권면총액은 총 3820억 원으로 전년 동기 대비 55.9% 감소했다. 다만 이는 지난해 두산그룹의 대규모 BW 발행이 반영된 것으로, 이를 제외하면 CB와 마찬가지로 발행 총액이 증가하는 추세를 보였다. 지난해의 경우 두산인프라코어·두산중공업·두산건설 등 두산그룹이 1조1500억원 규모의 BW를 발행한 바 있다.

시장별로 나눠 보면 두산그룹이 속한 유가증권시장은 1970억 원(4건)으로 73.9% 감소했지만, 코스닧장은 1850억 원(17건)으로 129.3% 증가했다. BW 역시 코스닥 벤처펀드 출시에 따른 영향을 크게 받은 것으로 보인다. 코스닥 벤처펀드 판매가 시작된 이후 BW 발행공시 권면총액은 1260억(11건)으로 전년 동기대비 73.4% 증가했다.

한편 상장사들은 CB·BW 발행시 공모(1200억 원, 3.1%)보다 사모(3조7571억 원, 96.9%) 방식을 주로 이용하고 있는 것으로 조사됐다. 유가증권시장의 경우 CB·BW 발행금액 1조230억 원 중 사모 발행금액이 9330억 원으로 전체의 91.2%를 차지했다. 코스닥시장은 발행금액 2조8540억원 중 사모 비중이 98.9%(2조8540억 원)를 차지했다.

![[정치대학] 이재명 대안은 김부겸·김동연?…박성민 "둘 다 명분 없다"](https://img.etoday.co.kr/crop/320/200/2105457.jpg)