연말 정산을 앞두고 알뜰한 세테크(세금+재테크) 전략에 투자자들의 관심이 쏠리고 있다. 올해 일몰되는 재형저축과 소득공제 장기펀드(소장펀드)부터 분리과세 하이일드펀드, 비과세 종합저축 등 절셰혜택이 다양하지만 가입 조건과 투자 기준이 까다로운 경우가 많아 비교·분석이 요구된다.

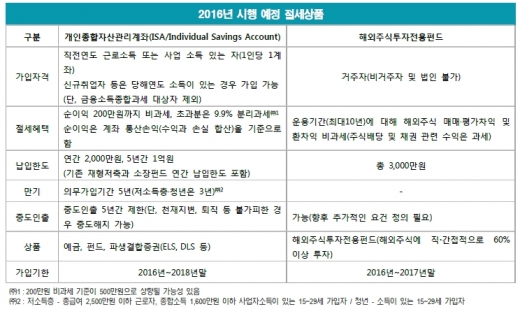

18일 올해 세법개정안에 따르면 재형저축과 소장펀드는 내년부터 신규가입이 중지된다. 분리과세 하이일드펀드는 내년부터 분리과세 혜택 금액이 최대 5000만원에서 3000만원으로 줄어든다. 대신 수익이 난 부분에 대해 세제혜택을 주는 개인종합자산관리계좌(ISA)와 해외주식 거래시 세제혜택을 주는 해외주식투자전용 펀드가 시행될 예정이다. 이밖에도 비과세 종합저축, 연금저축계좌, 퇴직연금계좌(IRP) 등이 대표적인 절세 상품으로 인기가 많다.

우선 가입 조건에서 가장 엄격한 상품은 비과세 종합저축이다. 만 65세 이상 거주자와 장애인, 독립유공자 등이 가입할 수 있다. 경제적 취약계층을 대상으로 하는 만큼 5000만원 한도 내에서 무조건 비과세가 적용되는 파격 혜택이 주어진다.

재형저축과 소장펀드는 근로소득이나 사업소득이 있는 사람들을 대상으로 한다. 농어촌 주민이나 주부 등 법적 근로자·사업자 중 어느 쪽에도 포함되지 못하는 사람들을 안을 수 없는 공백이 생긴다. 근로소득자의 경우에는 직전 과세기간 총 급여액이 5000만원 이하여야만 이들 상품에 가입할 수 있다.

내년 새로 시행되는 ISA에서는 이러한 기준을 낮추기 위해 급여액 기준을 없앴지만 근로자나 사업자에 포함되지 않는 투자자들을 외면했다는 문제를 여전히 안고 있다. 이에 거주자라면 누구나 가입할 수 있는 분리과세 하이일드펀드나 연금저축계좌, 해외주식투자전용펀드를 눈여겨 볼 만 하다.

이날 Fn스팩트럼에 따르면 연금저축펀드의 순자산액 잔고는 7조700억원 수준으로 지난해 대비 1조8500억원, 2년 전 대비 2조8500억원가량 증가했다(기준일:2015.11.11.) 계좌 체제로 운용되기 때문에 다양한 포트폴리오 투자가 가능하고 환매수수료가 없다는 장점도 있다.

한편 절세상품들은 만기가 길고 중도인출시 불이익이 있는 경우가 많아 주의가 필요하다. 재형저축과 소장펀드는 정해진 만기를 채우지 못하고 중도 해지할 시 감면세액 전부 또는 납입액의 6.6%를 토해내야 한다. ISA도 천재지변, 퇴직 등 불가피한 사유를 제외하고는 중도인출이 제한된다.

문수현 NH투자증권 연구원은 “IRP에 가입할 수 있는 투자자라면 연금저축과 IRP의 적절한 분산투자를 통해 세액공제 효과를 극대화 할 수 있다”며 “이처럼 여러 상품별 특성을 고려해 가입기간과 공제조건 등을 따져 분산투자하는 것이 좋다”고 말했다.

문 연구원은 “만기가 길고 추징금 등 벌칙이 있는 상품의 경우 가능한 한 계좌를 여러개 만들어 가입하는 것이 유리하다”고 덧붙였다.