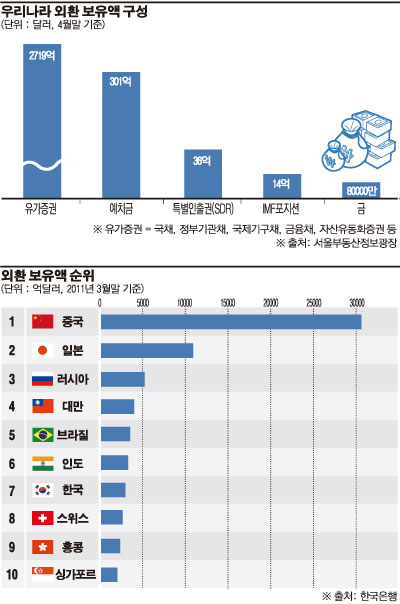

2008년보다 1000억달러 ↑…국가신인도↑, 외국인투자 무역흑자로 공급과잉시대, 달러 불리기 벗어나 운용 다변화

하지만 명이 있으면 암도 있는 법. 외환보유액의 증가는 유지 비용도 늘어났음을 뜻한다. 달러를 사들이기 위해서는 채권을 발행해야 하기 때문이다. 이젠 규모의 성장이 아닌 달러 중심 탈피와 운용 방식의 다변화 등 질적 성장을 꾀할 차례라고 전문가들은 입을 모은다.

지난 2008년에는 이 같은 보험을 보장받지 못했다. 세계금융위기 당시 외환보유액은 일년 새 600억달러가 줄며 2000억달러 선이 무너지기도 했다. 외국인이 자금을 회수하면서 원화가치는 급락했다. 환율 안정을 고사하고 디폴트(채무불이행)를 막지 못할 수 있다는 ‘외환위기설’이 다시 고개를 들었다.

정영식 삼성경제연구소 수석연구원은 “3000억달러 돌파는 지난 2008~2009년에 있었던 위기설을 불식시킬 수 있는 규모로 늘어났다는 의미이다”고 평가했다.

대외지급 준비자산이 늘면서 국가신인도도 상승했다. 외환보유액의 증가는 위기 관리 능력을 보장 받을 수 있기 때문이다. 실제 국가신용위험을 반영한 외국환평형기금채권의 신용부도스와프(CDS) 프리미엄은 최근 100bps(1bps=0.01%) 내외의 낮은 수준을 유지하고 있다.

◇막무가내 불리기는 이젠 그만! 운용 다변화로 조달 비용 줄여야= 외환보유액은 더욱 늘어날 전망이다. 국내 무역흑자 행진, 외국인의 투자 등 수급상 달러 공급이 우위를 보이고 있다.

원화값 강세로 인한 한은의 달러매수 개입도 외환보유액 증가에 영향을 미칠 것으로 보인다.

문제는 운용에서 적자가 날 수 있다는 것이다. 해외유가증권의 운용 수익이 외환보유액을 늘리기 위해 발행한 통화안정증권 발행 비용보다 낮을 수 있다. 무턱대고 쌓는데 급급해 높은 금리로 발행해 낮은 금리로 운용하던 방식이다.

정성태 LG경제연구원 책임연구원은 “달러화만 쌓다보면 한국과 미국의 금리 차 등으로 역마진이 발생할 것”이라며 “달러화에 편중된 통화를 유로화 엔화 등으로 다변화해야 한다”고 지적했다.

한국이 외환보유액을 마냥 늘릴 것이란 신호도 시장에는 부정적으로 작용할 수 있다. 환 차익을 노린 투기세력들이 개입 시점을 쉽사리 점칠 수 있다.

국내 채권전문가는 “외자운용원 전문가 도입, 한국투자공사(KIC) 위탁 운용 등은 이 같은 방식을 탈피하기 위한 자구책일 것”이라며 “수익을 높이기 위해 위험성이 높은 투자를 하는 것도 경계해야 한다”고 말했다.

![[정치대학] 이재명 대안은 김부겸·김동연?…박성민 "둘 다 명분 없다"](https://img.etoday.co.kr/crop/320/200/2105457.jpg)