“새 규제 생길라, 상품추천 못해”

대출정책 급변에 시중은행 혼란

주담대 한도 줄고 6% 금리 돌파

“당국이 가계대출 관리를 은행 자율에 맡기겠다는 건 앞으로도 은행별로 대출 정책을 달리 가져가겠다는 거 아니겠어요. 지금도 타 은행의 정책을 즉각적으로 알 수 없어서 상품 비교를 못 해 드리고 있는 상황입니다. 고객에게 타 은행에서 직접 상담을 받아봐야 한다는 답 밖에 못 해주고 있어요.” (B은행 여신담당 직원 최 모씨)

금융당국의 오락가락한 가계대출 관리 방향에 은행 창구의 혼란이 커지고 있다. 가계대출 억제 압박에 대출 문턱을 높였던 은행이 실수요자가 불편을 겪는 일은 없어야 한다는 당국의 주문에 앞다퉈 예외 규정을 내놓으면서다.

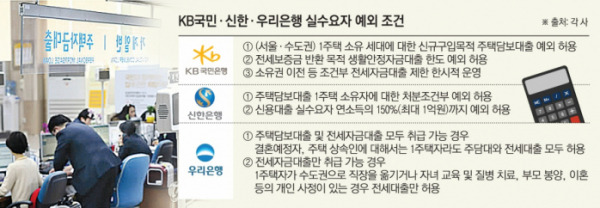

11일 은행권에 따르면 KB국민·신한·우리은행은 최근 실수요자에 대한 예외 규정을 마련했다. 신한은행은 1주택 소유자에 대한 처분 조건부 신규 구입 목적의 주택담보대출 취급을 예외적으로 허용하기로 했다. 다만 신규주택구입목적 주담대는 실행 ‘당일’에 기존 보유 주택을 매도하는 조건으로 주택 매수 계약을 체결한 경우 대출이 가능하다.

생활안정자금 주담대도 임차보증금 반환 목적이라면 1억 원을 초과할 수 있다고 예외로 뒀다. 신용대출도 결혼 및 가족 사망·출산·의료비 등에서는 연 소득 내 취급에서 연 소득의 150%(최대 1억 원)까지 허용하기로 했다.

우리은행도 결혼 예정자 및 상속의 경우에 주담대와 전세자금대출을 내주는 등 실수요자 보호를 위한 대출 취급 예외 조건을 명확히 제시했다. 수도권 직장 변경 및 자녀의 수도권 진학, 치료 목적이나 부모 봉양 등도 증빙 자료를 제출하면 유주택자의 전세대출도 가능하다.

국민은행은 1주택 소유자라도 처분 조건부 및 결혼 예정, 상속 대출 등에 대해선 신규 구입목적의 주담대를 허용하고 있다. 생활안정자금 주담대의 경우도 전세보증금 반환 목적이라면 연 1억 원의 한도를 초과해 취급할 수 있고, 소유권 이전 등 조건부 전세자금대출은 올해 10월 말까지 한시적으로 제한한다.

대출 문턱을 높이던 은행들이 예외 조항을 낸 건 이복현 금융감독원장의 발언 때문이다. 이 원장은 전일 18개 국내은행 은행장과의 간담회 후 기자들과 만나 “특정 차주 군에 대해 모든 은행이 같은 기준을 적용하기보다는 은행별 상황에 맞게 자율적으로 대응해 주기를 당부한다”며 “가계대출 관리는 개별은행의 단기적인 관리 차원이 아니라 거시경제, 장기적 시계에서 은행권이 자율적 노력을 계속할 필요가 있다”고 언급했다.

소비자들의 불만도 크다. 주담대 규제가 매매계약일 기준인 경우 계약금까지 치렀지만, 며칠 후 은행에 갔을 때는 대출이 안 된다는 답변을 받는 사례도 있다. 대출이 가능해도 스트레스 총부채원리금상환비율(DSR) 2단계로 주담대 한도가 줄고 금리가 6%를 돌파하면서 차주들의 셈법은 복잡하다.

시장금리 하락으로 주담대 금리는 떨어지고 있지만, 여전히 연 6%대다. 이날 기준 5대 은행(KB국민·신한·하나·우리·NH농협)의 주담대 주기형(5년 고정) 금리는 연 3.65~6.05%로 집계됐다. 은행권이 주담대 금리를 본격적으로 올리기 전인 7월 초(연 3.67~6.62%)보다 하단이 0.02%포인트(p), 상단이 0.57%p 떨어졌다. 변동형 금리는 연 4.56~6.67%로 주기형보다 상단이 0.62% 높았다.

윤지욱 신한은행 잠실센터 PB팀장은 “미국의 기준금리 인하가 목전에 와있기 때문에 우리나라도 이른 시간 안에 금리를 내릴 가능성이 크다”면서 “2년 단위로 대출을 갈아탈 계획이 있는 차주는 현재 금리가 낮은 고정금리로 받아도 무방하지만, 장기적으로 대출을 유지할 니즈가 있는 고객이라면 고정금리보다는 변동금리로 대응하는 것을 추천한다”고 말했다.

![[찐코노미] 외국인이 삼성전자 파는 이유는 '이것'…저점 매수 나설까?](https://img.etoday.co.kr/crop/320/200/2077528.jpg)