PF발 건전성 악화에 긴급 자금수혈

신용등급 상대적으로 낮은 중소형사

신규 채권발행 끊기며 돈줄 말라붙어

부동산 프로젝트파이낸싱(PF) 리스크로 유동성에 타격을 입은 캐피털사들이 모기업과 계열사로부터 ‘급전’을 받는 등 자구책 마련에 한창이다. 채권시장이 얼어붙으면서 회사채 수요가 크게 줄어든 영향이다. 문제는 든든한 모기업이 없는 중소 캐피털사들로 자금난에 빠지면서 채권시장이 흔들릴 수 있다는 우려가 나온다.

17일 금융감독원 전자공시시스템에 따르면 메리츠증권은 이날 메리츠캐피탈이 발행하는 신주 400만 주를 취득했다. 2000억 원 규모의 주주배정 유상증자를 지원한다.

메리츠증권은 메리츠캐피탈로부터 재무구조 개선을 위해 대출참가계약 방식으로 3334억 원 규모의 자산을 매입할 계획이다. 매각 자산의 대부분은 부동산 프로젝트파이낸싱(PF) 대출과 브리지 대출이다.

이번 자산매각으로 메리츠캐피탈의 고정이하자산은 3월 말 기준 4512억 원에서 1821억 원으로 감소하고, 고정이하자산비율은 6.9%에서 3.0%로 낮아지는 등 자산건전성 지표가 개선될 것으로 예상된다.

앞서 오케이캐피탈은 계열사인 오케이홀딩스대부로부터 3월과 4월 두 차례에 걸쳐 총 1200억 원을 빌렸다. 오케이캐피탈은 대규모 부동산 PF 대출로 부실 우려가 커지면서 쌓아야 할 충당금 규모가 급격히 늘어났다. 당장 자금 수혈이 급한 상황에서 유동성 위기를 해결하게 됐다.

최근 캐피털사들이 모기업이나 계열사로부터 긴급하게 자금 수혈을 받게 된 이유는 여신전문금융회사채(여전채) 발행 여건이 급격히 나빠졌기 때문이다. 경기침체 우려가 확대되면서 채권시장이 얼어붙은 가운데 중·저신용자가 주 고객층인 카드·캐피털사 등 여신전문회사들의 회사채 수요가 크게 줄었다.

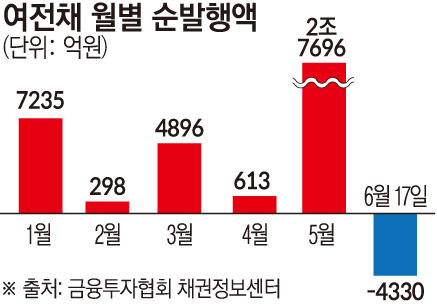

실제 금융투자협회에 따르면 이달 들어 기타금융채 순발행액은 마이너스(-) 4330억 원으로 집계됐다. 순발행액이 마이너스를 기록했다는 것은 채권 발행 규모가 상환 규모를 따라가지 못했다는 의미다. 지난달 기타금융채 순발행액이 2조7696억 원이었던 점을 고려하면 한 달 새 시장이 크게 쪼그라든 것이다.

문제는 신용등급이 상대적으로 낮은 중소형 캐피털사들이다. 지난달 캐피털사들이 발행한 채권(4조6613억 원) 중 신용등급이 높은 AA- 이상 캐피털사의 비중은 73%(3조4000억 원)에 달하나. 신용등급 A+의 중소형 캐피털사의 비중은 19%(9000억 원)에 그쳤다. BBB+ 등급은 0.76%(350억 원)에 불과했다.

여신업계 관계자는 “신용등급이 하락한 중소형 캐피털사의 채권 발행이 거의 발행되지 못하는 등 자금조달 창구가 막힌 상태”라며 “계열사에서 직접 채권을 인수하더라도 사모사채 형식으로 발행하기 때문에 이자 부담이 높아질 수 있다”고 말했다.