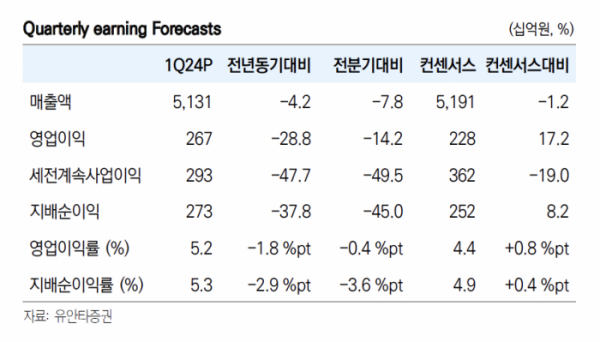

(출처=유안타증권)

유안타증권은 2일 삼성SDI에 대해 ‘상대적 실적 안정성이 부각됐다’며 ‘매수’를 추천했다. 목표주가는 66만 원을 유지했다.

이안나 유안타증권 연구원은 “삼성SDI는 2차전지 섹터 불확실성으로 인해 주가가 하락했으나 올 6월 유럽 인터배터리 모멘텀과 상대적으로 안정적인 수익성, 46파이 등 수주 모멘텀, 밸류에이션 매력도까지 투자 매력도가 높다”고 전했다.

이어 “사업부문별로 살펴보면, 소형전지는 모빌리티향 고객사 재고 영향 등으로 원통형 전지 수요 둔화가 지속되었으나 파우치는 신규 플래그쉽 스마트폰 판매 호조로 외형 및 수익성이 소폭 개선됐다”고 덧붙였다.

EV 전지는 전방 수요 둔화가 지속되면서 전분기 대비 외형은 감소했으나 P5 매출 확대 및 P6 미주향 공급이 시작되면서 영업이익률(OPM) 5%대를 유지했다.

올해 삼성SDI의 2분기 실적은 매출액이 전년 동기 대비 9% 감소한 5조3000억 원, 영업이익은 30% 줄어든 3146억 원을 기록할 것으로 내다봤다.

이 연구원은 “자동차 전지 P5 제품 확대 지속 및 P6 비중 확대가 본격화되고 ESS SBB 판매 확대, 데이터 센터 UPS 수요 증가, 고환율 지속 등이 요인”이라며 “올해 P6 중심으로 EV 전지에 대한 외형성장이 기대되며 46파이 양산 2025년 본격화됨에 따라 그에 따른 수주 기대감도 존재한다”고 강조했다.