KB증권, 투자의견 '매수' 유지…목표주가 21만원으로 상향

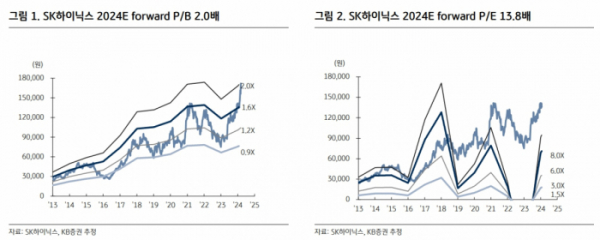

KB증권은 12일 SK하이닉스에 대해 밸류업 구간에 진입했다며 투자의견 '매수'를 유지하고, 목표주가를 기존 18만 원에서 21만 원으로 17% 상향조정했다.

김동원 KB증권 연구원은 "목표주가 상향은 고부가 스페셜리티 D램(1a DDR5, 1b HBM3E) 매출비중이 전년 대비 3배 증가하며 올해 D램 평균판매가격(ASP)이 전년 동기 대비 69% 상승하고, 올해 고대역폭메모리(HBM)의 D램 매출비중이 전년 대비 2배 증가하는 가운데 D램 전체 매출에서 HBM이 5분의 1 이상 차지해 수익성 개선을 이끌 것"이라고 전망했다.

그러면서 "올해 낸드의 경우 감산 지속에 따른 공급 축소와 ASP 상승으로 적자가 전년 대비 8조 원 축소될 것으로 예상된다"며 "이에 따라 올해 영업이익을 기존 추정치 대비 17% 상향한 12조2000억 원으로 상향했다"고 설명했다.

김 연구원은 "SK하이닉스 1분기 실적은 매출 11조7000억 원, 영업이익 1조1000억 원으로 큰 폭의 실적 개선이 전망된다"고 내다봤다.

또 김 연구원은 "SK하이닉스는 HBM3E부터 경쟁사 신규진입에도 엔비디아 HBM 시장 지배력은 당분간 유지될 전망"이라며 "이는 엔비디아 그래픽처리장치(GPU) 제품 경쟁력 관점에서 대체재가 없어 올해 점유율 80% 이상 유지가 가능하다"고 했다.

이어 "SK하이닉스가 1b 나노미터(nm)를 적용한 HBM3E 라인은 생산성 개선이 기대되며 2024~2026년 AI 시장은 전 산업 분야에서 AI 침투율이 급증하는 가운데 AGI 연산 폭증과 천문학적 AI 연산을 감당할 AI 전용 데이터센터 구축이 필수이기 때문"이라고 설명했다.

그러면서 "SK하이닉스 주가는 작년 초 대비 129% 상승했지만, 추가 상승여력이 충분할 전망이다"라고 평가했다.

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2105870.jpg)