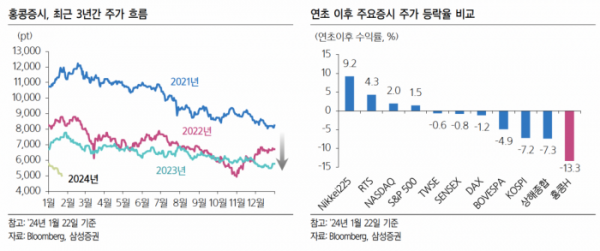

15개월만에 최저치로 떨어진 홍콩 H지수에 대해 ‘위험관리, 보수적인 대응’이 필요하다는 분석이 나왔다.

전종규 삼성증권 연구원은 “22일 홍콩 H지수는 패닉 장세가 재현되며 20차 당대회 폐막 직후인 2022년 10월 31일 이후 15개월 만의 최저점으로 마감되었다”며 “홍콩 증시의 패닉 국면은 경기 침체 심화, 미진한 정부 정책 우려, 부동산발 부채 리스크 확대를 반영한 것”이라고 전했다.

이어 “12월 중국 경기 지표는 부동산과 소비 둔화로 인해 1차 패닉 매도를 유발하였고 인민은행은 경기부진에도 불구하고 침묵하며(정책금리 5개월 연 속 동결) 정책에 대한 실망감을 확대시켰다”며 “더불어 중국 최대 민영자산관리회사의 파산과 부동산 개발업체의 자산매각 소식은 부동산발 부채 위험을 부각시켰다”고 덧붙였다.

특히 홍콩 증시의 위험 요인은 경기(디플레이션)와 정부 정책의 불확실성에 있다는 분석이다. 중국은 1998년 아시아 외환위기 이후 최악의 디플레이션 함정에 빠져 있다는 게 삼성증권의 설명이다.

전 연구원은 “중국발 디플레이션 사이클은 부동산 경기 침체와 부채 위험이 초래한 수요둔화에 의한 것이다. 구조적 위험”이라며 “방화벽을 구축해야 할 정부 정책은 예상보다 미진하다. 디플레이션 위험에 대응하는 정책 수단은 강력한 경기 부양과 구조조정, 이 두 가지인데 정부는 경기와 주식시장에 미온적 인 대응으로 정부 정책에 대한 신뢰가 낮아졌다”고 강조했다.

투자 전략으로는 위험관리를 중점으로 ‘보수적인 대응 전략’을 권했다. 홍콩H 지수는 두 차례 패닉 셀링이 출회 되면서 지지선 5000pt가 붕괴될 위험에 노출됐다는 분석이다.

전 연구원은 “1~2분기 홍콩 주식시장의 기술적 반등은 ‘비중 축소’의 기회로 판단하고 있다. 3월 양회 전후로 온건한 경기 부양 정책 기조가 유지될 것이나 미시적인 경기 부양 이후 점차 구조 개혁의 강도가 높아질 것으로 예상한다”며 “중국 본토와 홍콩 주식시장이 구조적인 디레이팅을 해소하기 위해서는 ‘방어적인 경기 부양’에 의존하기 보다는 과감한 부채 구조조정 사이클이 진행되어야 한다. 고통스럽지만 구조적인 변화가 경기와 주식시장의 변곡점을 만들어낼 수 있다”고 강조했다.

![[컬처콕] 사이버 렉카와의 전쟁 치른 아이브, 이들이 다른 이유](https://img.etoday.co.kr/crop/320/200/2025861.jpg)