지난달 이후 한국과 미국 증시 사이의 ‘디커플링(탈동조화)’ 현상이 심화하고 있는 가운데, 국내 기업 중에서는 북미 매출 비중이 높은 종목에 주목해야 한다는 조언이 나온다.

8일 한국거래소에 따르면 6월 이후 이달 7일까지 코스피지수는 2.08% 하락했다. 반면 같은 기간 S&P500지수는 3.38%, 나스닥지수는 4.38% 오르며 격차를 벌리고 있다.

이 같은 간극은 미국 연방준비제도(Fed·연준)의 긴축 우려가 커지면서 달러화가 재차 강세를 보이는 것과 무관하지 않다. 지난달 중순 1270원대까지 내려갔던 원·달러 환율은 다시 반등을 시작해 1300원 선 초반에서 공방을 거듭하고 있다.

연준은 6월 연방공개시장위원회(FOMC)에서 15개월 만에 금리 인상을 멈췄지만, 5일(현지시간) 공개된 회의록에서는 일부 참석자가 0.25%포인트( p) 인상을 지지한 것으로 알려졌다. 제롬 파월 연준 의장이 연내 두 번의 인상 가능성을 시사한 것도 긴축 우려를 더했다.

미국의 경제지표도 금리 상방을 높이고 있다. 미국의 1분기 국내총생산(GDP) 증가율은 연 2.0%로, 종전 발표된 잠정치 1.3%와 시장 예상치인 1.4%를 크게 웃돌았다. 잦아든 경기 침체 우려 속에서 고용지표 역시 견고했다. 미국의 6월 ADP 민간고용 보고서가 집계한 고용자 수는 시장 예상(23만5000건)을 큰 폭으로 상회하는 49만7000명으로 나타났다.

1분기만 해도 연준의 금리 인상이 막바지에 다다랐다는 전망이 지배적이었지만, 점차 연준의 추가 금리 인상 가능성에 힘이 실리는 모습이다. 긴축 우려가 달러 강세를 자극하고, 국내 증시의 하방 압력을 키우는 요인으로 작용하는 것이다.

중국의 경제 회복이 예상보다 더딘 점도 한·미 증시 간 디커플링을 강화한다는 분석이다. 중국의 제조업 구매관리자지수(PMI)는 3개월 연속 내리막을 걸으며 지난달 49를 기록해 기준선 아래로 내려갔다. 제조업과 서비스업을 합친 차이신 종합 PMI는 전월 대비 3.1포인트 하락한 52.5였다. 중국 정부의 경기 부양책에도 리오프닝(경기 재개) 효과가 뚜렷하게 나타나지 않고 있다.

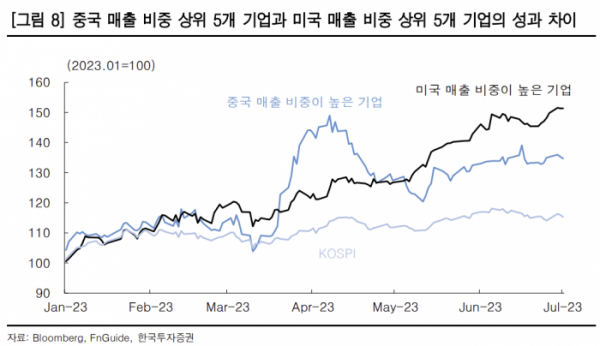

한국에서도 미국과 중국의 매출 비중에 따라 주가가 엇갈린 흐름이 나타났다. 4월까지는 중국 매출 비중이 높은 기업이 강세를 보였다면 5월부터는 미국 매출 비중이 높은 기업들이 강세를 보였다는 설명이다.

염동찬 한국투자증권 연구원은 “달러 강세, 중국의 경제지표 둔화가 단기적으로 변화를 보이기는 어려운 상황”이라며 “당분간 중국 매출 비중보다는 미국 매출 비중이 높은 기업에 대한 관심이 필요하다”고 설명했다.

북미 매출 비중이 가장 높은 상위 10개 기업으로는 △SK하이닉스 △현대차 △한국타이어앤테크놀로지 △두산밥캣 △씨에스윈드 △솔루엠 △금호타이어 △명신산업 △화신 △탑머티리얼 등을 꼽았다.