메리츠증권이 현대모비스에 대해 올해 실적이 큰 폭으로 회복될 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 26만5000원에서 28만5000원으로 상향조정했다. 전 거래일 기준 종가는 21만1000원이다.

12일 김준성 메리츠증권 연구원은 “올해 1분기 매출 13조9000억 원, 영업이익 5751억 원, 지배주주 순이익 7341억 원을 기록할 전망”이라며 “전년 동기 반도체 공급 부족에 따른 현대차‧기아 생산 감소의 기저효과로 높은 이익 회복이 예상되며, 이는 현재 컨센서스(시장 전망치)에 부합한 수준”이라고 분석했다.

김 연구원은 “부품‧AS 사업 부문 모두 지난해 높았던 원자재 가격과 물류비용을 반영해 생산된 재고가 아직 해외 법인에 남아있다”며 “해당 재고의 소진이 진행되며, 올해 분기 영업이익률은 직전 분기보다 개선이 지속할 것”이라고 봤다.

김 연구원은 “올해 모비스의 영업 실적은 지난해의 부진을 벗어나 큰 폭의 회복이 예상된다”면서도 “업종 내 대형주 3개 업체 내 상대 매력은 현대차‧기아가 우위라고 판단한다”고 했다.

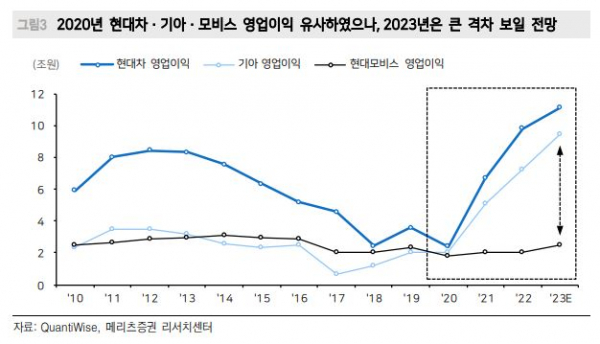

그는 “모비스의 올해 실적은 지난해보다 회복이 분명하나, 긴 맥락에서 바라봤을 때 정체 국면”이라며 “연결 IFRS 회계 기준이 도입된 2010년 대비 올해 매출은 163% 증가할 전망이나, 수익성 부진이 장기화하며 영업이익은 13년째 큰 변화가 없었다”고 했다.

김 연구원은 “역대 최대 실적을 2년 연속 경신할 현대차‧기아와는 분명히 다른 전개”라며 “2020년 유사했던 3사의 영업이익은 올해 큰 차이를 보일 것”이라고 전망했다.

또 “모비스 대비 현대차 4.5배, 기아 3.8배의 영업이익이 기록될 예정”이라면서도 “지난 시간 동안의 주가 흐름은 이익의 격차를 반영하지 않고 있다”고 했다.

이어 “실적 개선 강도와 동행한 주가 상승을 기대하며, 대형주 내 상대 매력에 대한 답은 명확하다”고 덧붙였다.

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2105870.jpg)