전경련, 기관투자자 100명 대상 '국내증시 경쟁력 평가 및 과제' 조사

국내 주요 기관투자업체들이 국내 증시 경쟁력을 국제 금융중심지의 약 70% 수준이라고 평가했다. 미국 금리인상 등 외부충격에 대한 방어력 강화를 위해 경쟁력 제고 노력이 시급하다는 주장이 나온다.

전국경제인연합회(전경련)가 시장조사 전문기관 모노리서치에 의뢰해 자산운용사, 증권사, 은행 등 국내 주요 기관투자업체의 주식운용담당자(이하 기관투자자) 100명을 대상으로 ‘국내 증시 경쟁력 평가 및 과제’를 조사했다고 17일 밝혔다.

국내 기관투자자들은 국내 증시의 경쟁력을 미국, 영국, 홍콩 등 국제 금융중심지의 70.6% 수준으로 평가했다.

한국 증시 경쟁력 수준이 국제 금융중심지와 비슷한 수준일 경우를 100%로 가정하고 구체적인 경쟁력 수준을 질문한 결과 응답자 10명 중 9명(94%)은 한국 증시 경쟁력이 열위에 있다고 답했다. 구체적으로는 △70% 수준(25%) △80% 수준(23%) △90% 수준(16%) △40% 수준(14%) △50% 수준(10%) △60% 수준(6%) △100% 수준(5%) △110% 수준(1%) 등으로 나타났다.

기관투자자들은 한국증시가 국제 금융중심지 수준으로 경쟁력을 갖출 경우 국내 증시의 시가총액이 평균 29.7% 증가할 것으로 전망했다. 14일 기준 국내증시 시가총액 2061조 원임을 고려하면 증시 경쟁력 향상에 따른 시가총액 증가액은 약 612조 원에 이른다.

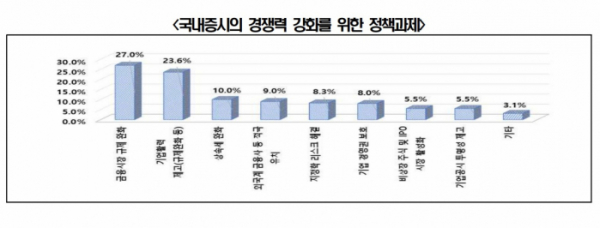

기관투자자들은 국내 증시 경쟁력 강화를 위한 최우선 정책과제로 금융시장 규제완화(27%)와 규제완화·세부담 경감 등 기업활력 제고로 23.6%를 꼽았다. 이어 △상속세 완화(10%) △외국계 금융사 및 글로벌 금융인재 적극 유치(9%) △대북관계 등 지정학 리스크 해결(8.3%) 순으로 조사됐다.

외국인의 국내증시 투자 촉진을 위해 필요한 정책과제로는 한국경제의 펀더멘털 및 신뢰성을 강화(38.2%)해야 한다는 주장이 가장 많았다. 이어 △미 금리차 적정수준 유지(22.6%) △환율안정 등을 통한 환차손 방지(19.6%) △MSCI 선진지수 편입 노력(9.1%) 등도 주요 과제라고 응답했다.

기관투자자들은 4분기 국내증시의 최대 리스크로 금리상승(32.6%)과 환율상승(26.7%)을 지목했다. 이어 △국내·외 경제성장 둔화(14.6%) △미국 연준 통화긴축(13.7%) △에너지·원자재 수급 불안(5.3%) △기업 경영실적 악화(3.7%) 등도 국내증시에 부정적 영향을 미칠 것으로 전망했다.

국내 증시의 반등 시점과 관련해서는 내년이 44%(하반기 27%, 상반기 17%)로 가장 많았다. 다만 2024년 이후에도 침체가 지속될 것이라는 응답도 14%에 달했다.

기관투자자들은 4분기 종합주가지수 평균치를 2077로 예상했다. 구체적으로 살펴보면 △2000선대(40%) △2100선대(37%) △1900선대(16%) △2200선대(5%) △1800선대(2%) 순으로 집계됐다. 다만 국내 증시가 글로벌 긴축 등의 여파로 약세가 지속된다면 평균 1958까지도 떨어질 수 있다고 전망했다.

추광호 전경련 경제본부장은 “글로벌 긴축 기조가 당분간 지속될 것으로 전망되면서 국내 금리 및 원·달러 환율상승 등이 한국 증시에 부담으로 작용할 수 있다”며 “국내증시 안정을 위해서는 규제완화·감세 등을 통해 기업 수익성을 제고하고 경상수지 관리, 재정 건전성 확보 등으로 해외투자자들의 한국경제 신뢰도를 높일 필요가 있다”고 말했다.