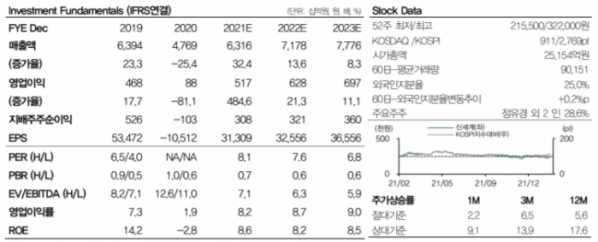

DB금융투자는 10일 신세계에 대해 “예상치를 웃도는 분기 실적과 최근 업황 개선을 반영해 실적 추정치를 상향한다”라며 투자의견은 ‘매수’, 목표주가는 기존 35만 원에서 35만8000원으로 소폭 상향 조정했다.

차재헌 DB금융투자 연구원은 “별도기준 백화점 매출액은 패션 수요 회복과 명품 카테고리 고성장에 따라 지난해 같은 기간보다 16.6% 증가한 4795억 원, 영업이익은 58.3% 오른 977억 원을 달성했다”라고 설명했다.

이어 “연결기준 영업이익은 당사 추정치와 시장 컨센서스를 각각 19.1%, 10.2% 웃돌아 긍정적으로 평가한다”라고 전했다.

그는 “1월 관리기준 기존점 성장률이 30%를 소폭 웃돈다”라며 “일시적 명품 수요가 증가한 영향을 제외하고도 백화점 수요 회복은 예상보다 강하다”고 말했다.

또, 그는 “2월 오미크론 확산에 따른 우려가 있지만, 리오프닝에 따른 추세적 백화점 수요 회복은 유효하다”라며 “동대구점, 대전점 등 지방 백화점의 고신장은 동사의 백화점 운영의 효율성이 타사 대비 우월함을 입증한다”라고 평가했다.

그러면서 “동계 올림픽 이후 화장품, 면세점 수요 회복이 기대된다”라며 “신세계인터, 센트럴시티 등 기타 자회사의 실적 개선 방향성도 달라질 이유가 없어 올해 회사 측의 보수적 가이던스를 넘어서는 실적 개선이 기대된다”라고 전망했다.

그는 “잘 갖춰진 사업 포트폴리오를 볼 때, 오프라인의 부실 요인이 거의 없고, 신종 코로나바이러스 감염증(코로나19) 이후 리오프닝 수요에 따른 수혜가 기대된다”라며 “백화점 업황 회복시 경쟁사 대비 동사의 강점은 더욱 도드라질 수 있다”라고 말했다.

이어 “새로운 목표주가 산출 시 본업에 적용된 주가수익비율(P/E)은 쓱닷컴, 삼성생명 지분가치 제외 시 9배에 불과하다”라며 현재 주가가 저평가돼 있음을 시사했다.

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2105870.jpg)