NH투자증권은 13일 현대모비스에 대해 투자의견 ‘매수’를 유지하고, 목표주가를 기존 42만 원에서 38만 원으로 하향 조정한다고 밝혔다.

조수홍 NH투자증권 연구원은 “현대모비스의 4분기 매출액은 전년 동기 대비 0.5% 증가한 10조7337억 원, 영업이익은 20.8% 감소한 5564억 원(영업이익률 5.2%)으로 컨센서스를 하회할 것으로 추정한다”며 “원자재 가격이 상승하는 가운데 현대차그룹 생산 회복이 더디게 진행되면서, 4분기 현대차그룹 글로벌 판매(출고)가 두 자릿수로 감소했다”고 설명했다.

조 연구원은 “예상 대비 더딘 수익성 개선 상황을 고려해 중장기 이익 전망을 조정했고, 밸류에이션(평가가치) 할증 10%를 제거한 결과로 목표주가를 하향했다”면서도, “전동화 사업의 중장기 성장성이 유효하고 현대차그룹 생산 회복이 본격적으로 나타날 2분기부터 외형 성장과 수익성 개선이 나타날 전망이다”고 말했다.

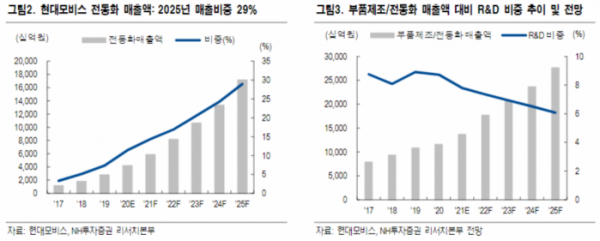

조 연구원은 “현대모비스의 4분기 전동화 매출액은 아이오닉5와 EV6 생산 본격화로 전년 대비 45.7% 늘어난 1조8315억 원을 기록할 전망”이라며 “이에 따라 (전동화) 매출액 비중은 17.1%까지 상승할 것으로 예상한다”고 전했다.

그러면서 그는 “연구개발(R&D) 투자 규모 확대는 단기 수익성에 부담 요인”이라며 “다만 현대차그룹 전기차전용플랫폼(E-GMP)도입 본격화로 전동화 사업이 규모의 경제를 확보하는 과정에서 장기적으로 R&D 비용(경상개발비) 부담은 완화될 전망”이라고 짚었다.

이어 “부품 제조ㆍ전동화 매출액 대비 R&D 비중은 2020년 8.7%에서 올해 7.3%로 하락할 전망”이라며 “이를 통한 모듈 부문 외형 성장과 수익성 개선이 중장기 기대 요인이다”고 덧붙였다.

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2105870.jpg)