유안타증권은 3일 DB하이텍에 대해 투자의견 '매수'를 유지하고, 목표주가를 기존 9만2000원에서 10만6000원으로 상향 조정한다고 밝혔다.

이재윤 유안타증권 연구원은 "지난해 4분기 매출액과 영업이익은 각각 3591억 원, 1366억 원으로 컨센서스를 대폭 상회할 전망"이라며 "8인치 파운드리 판가 인상과 우호적인 원ㆍ달러 환율 여건이 실적에 긍정적으로 작용할 것으로 예상된다"고 말했다.

이 연구원은 "2022년 연간 매출액은 각각 1조5000억 원, 6014억 원을 기록할 것으로 전망한다"며 "연간 8인치 평균 판가 상승 가정을 기존 4%에서 8%로 상향 조정하면서 기존 영업이익 추정치인 5165억 원 대비 16% 상향했다"고 설명했다.

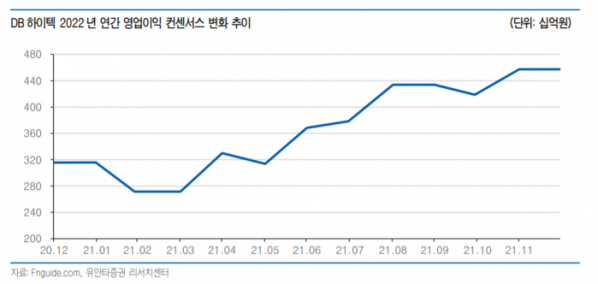

이어 "2021년 연초 동사의 연간 영업이익 컨센서스가 2500억 원에서 현재 3600억 원으로 약 44% 상향 조정되면서 주가도 40% 상승했다"며 "2022년 연간 영업이익 컨센서스도 30% 이상 상향될 것으로 예상한다"고 전망했다.

그러면서 "웨어러블, 사물인터넷(loT) 등 신규 수요가 촉발한 8인치 파운드리 호황이 장기화될 것으로 전망된다"며 "이에 반해 주가는 2022년 기준 주가수익비율(PER) 7배 미만에서 거래되고 있다"고 짚었다.

이 연구원은 "최근 확인되고 있는 생산능력(Capa) 증가 추세는 이례적으로 큰 규모이기 때문에 제한적인 매출 성장에 대한 인식이 해소될 수 있는 이벤트라 판단된다"며 "반도체 중소형주 최선호주 의견을 유지한다"고 덧붙였다.

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2105870.jpg)