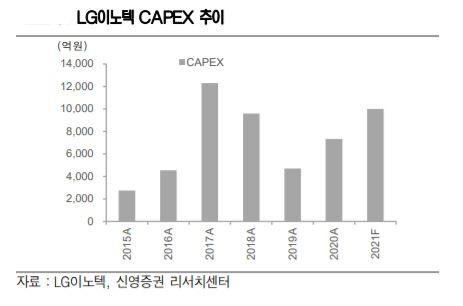

▲LG이노텍CAPEX추이

신영증권 이성훈 연구원은 “20년부터 언급되어온 신규 모델 카메라 조달 방식 변화는 고객사 제품 판매 호조에도 불구하고 하반기 실적 악화 우려 요인으로 작용하고 있다”면서“광학솔루션사업부 영업이익률은 하이싱글 수준에 불과하며 고객사와의 신뢰 관계를 고려했을 때 주요 고객사의 전략이 납득되지 않았다”고 설명했다.

최근 주요 고객사가 22년 다수의 카메라를 탑재한 MR(Mixed Reality, AR+VR) 기기를 출시할 것으로 전해진다.(Microsoft의 Hololens 2, Magic Leap1 등 최근 출시된 MR 기기는 7개 카메라를 탑재).

이 연구원은 “주요 고객사의 제품 조달 방식 변경은 다양한 카메라 모듈 조립, 수량 증가를 고려한 선제적 밸류체인 변경인 것으로 분석된다”면서 “비록 20년 AR·VR 기기 출하량은 5백만대 미만으로 추정되지만 브랜드 파워를 앞세운 주요 고객사 제품은 시장 성장을 유도할 수 있을 것으로 보인다”고 말했다.

그는 2분기 매출액은 지난해보다 44% 증가한 2조2140억 원, 영업이익은 1316억 원으로 예상했다.

그는 “저가형 신모델 부재를 우려했지만, 제품 믹스 영향과 고객사 판매 호조로 광학솔루션 사업부 실적은 큰 폭 개선될 것으로 예상한다”면서 “5G 기판 수요와 TV 판매호조는 지속, 기판소재 사업부는 전 분기와 유사한 실적을 기록할 전망”이라고 말했다.

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2105870.jpg)