2년 전과 비교하면 32% 증가에 불과

기저효과는 기준시점과 비교시점의 상대적인 위치에 따라 경제상황에 대한 평가가 실제보다 위축되거나 부풀려지는 등 왜곡이 일어나는 것을 말한다. 일종의 착시현상이다.

연준이 최근 경제지표를 두고 고민을 거듭하고 있는 것도 기저효과를 인플레이션으로 왜곡하지 않기 위해서다.

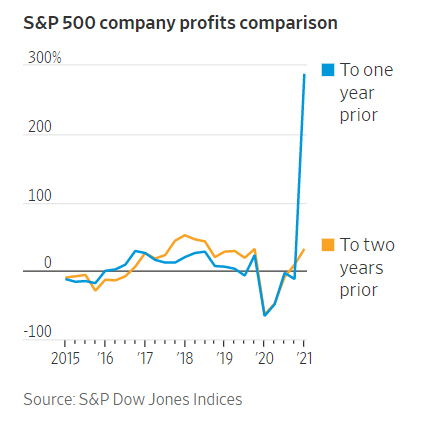

가령 S&P글로벌에 따르면 올 1분기 S&P500 포함 기업들의 주당순이익(EPS)는 전년 동기 대비 무려 225% 폭증했다. 이 수치만 놓고 보면 기업들의 실적이 대폭 늘어났다. 문제는 1년 전을 기준시점으로 잡았을 때 계산이 왜곡될 가능성이 있다는 데 있다. 지난해 1분기는 기업들이 코로나로 치명타를 입은 시기이기 때문이다.

비교시점을 2년으로 넓힐 경우 얘기는 달라진다. 올 1분기 기업들의 EPS는 2년 전 대비 32% 증가에 그친다. 지난해 타격이 워낙 컸기에 정상으로 회복된 것임에도 실적이 엄청나게 치솟은 것처럼 착각할 수 있게 되는 셈이다.

소비자물가지수도 마찬가지다. 올 4월 소비자물가지수(CPI)는 전년 동기 대비 4.2% 오른 것으로 나타났다. 연준의 물가 목표치 2%의 두 배에 달하는 수준이다. 그러나 1년 전 상황을 따져보면 물가는 거의 바닥이었다. 호텔 숙박비, 비행기 운임료, 자동차 렌탈비 등 서비스 가격은 완전히 붕괴됐었다. 이러한 점을 고려하지 않고 4%만 떼놓고 판단하면 가격 인상에 대한 과장된 접근이 될 수 있다.

이번 주 발표되는 5월 CPI도 시장 전망치는 4.7%에 달하지만 작년 5월 휘발유, 항공요금 등 제품과 서비스 가격은 이동 금지 조치로 바닥을 쳤다.

미셸 마이어 bofa증권 미국 경제 담당자는 “위축된 기준시점은 올해 상황을 과장되게 만든다”면서 “4월 인플레가 평소보다 약간 더 높은 수준일 뿐 훨씬 더 높은 추세는 결코 아니다”라고 설명했다. 코로나 이전 10년간 평균 소비자물가지수는 2년 마다 3.5%씩 올랐다. 코로나 충격을 배제하면 경제활동은 거의 정상으로 돌아온 것에 가깝다는 의미다.

마이어는 “경제에서 단기 요인을 장기에서 분리시키는 게 어려운 일”이라고 강조했다.

연준이 2일 공개한 베이지북에서 경기회복 속도가 다소 빨라지고 있다고 인정하면서도 테이퍼링(자산매입 축소)에 여전히 신중한 이유도 바로 이 같은 기저효과에 따른 경제 현상 왜곡을 경계하고 있어서다.

노던트러스트의 수석 이코노미스트 칼 테넌바움은 “기저효과가 올해 말 사라질 것”이라면서도 “장기 인플레에 대한 확고한 판단을 하기가 쉽지 않다. 현재 경제 상황에서 장기 인플레 궤도가 바뀌지 않을 것으로 보지만 실수 가능성도 높은 게 사실”이라고 전망했다.