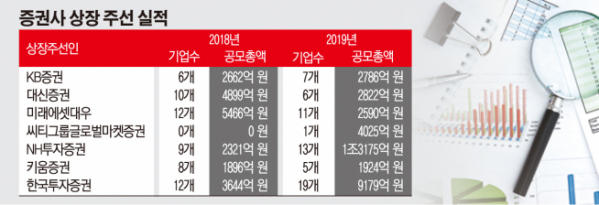

24ㆍ26일 코스닥 상장을 앞둔 메탈라이프와 천랩을 제외하고 모든 IPO 예정 기업이 상장을 마치면서 올해 공모주 시장도 마무리 단계에 접어들었다. 주선인 실적 면에서는 공모금액 규모와 주선기업 수 등 모든 면에서 NH투자증권과 한국투자증권의 양강 구도가 이어졌다.

다만 인수 수수료 부문에선 키움증권이 적은 기업 수에도 불구하고 높은 수수료율로 3위를 차지하며 실속을 챙겼다는 평가가 나온다.

◇공모 규모 압승 ‘NH’ㆍ소형 딜 위주 ‘한투’ = 23일 한국거래소 기업공시시스템(KIND)에 따르면 올해 들어 현재까지 상장한 코스피ㆍ코스닥시장 공모금액 규모가 가장 큰 증권사는 NH투자증권으로, 총 1조3175억 원이다. 그 뒤를 9179억 원을 기록한 한국투자증권이 이었다.

상장 주선을 맡았지만, 아직 절차가 끝나지 않은 메탈라이프와 천랩을 고려하면 한국투자증권의 올해 IPO 실적은 1조1000억 원대에서 마무리될 전망이다. 메탈라이프의 경우 공모가 1만3000원이 확정돼 총 공모 규모 91억 원, 천랩은 공모가 4만 원, 공모 규모는 172억 원가량이다.

주선기업 수에서는 한국투자증권이 1위를 차지했다. 수젠텍, 펌텍코리아, 플리토, 자이에스앤디, 현대에너지솔루션 등을 맡으며 총 21개 기업(메탈라이프, 천랩 포함)의 상장을 주선했다. NH투자증권은 SNK, 컴퍼니케이, 지누스, 에스제이그룹 등의 주관사를 맡으며 13개로 2위를 차지했다.

NH투자증권은 한국투자증권보다 기업 수는 적었지만 큰 딜을 단독으로 주선한 경우가 많아 실적에 날개를 달았다는 평이다. 상반기에는 현대오토에버와 SNK, 하반기에는 한화시스템과 지누스 등 ‘빅딜’을 연이어 맡았다. 현대오토에버와 SNK, 지누스는 공모금액 1600억 원대, 한화시스템은 4000억 원대를 넘는 수준이다. 특히 현대오토에버와 지누스를 단독으로 주선한 점이 실적에 크게 기여했다.

지난해 공모 규모와 기업 수 모두 1위를 차지하며 약진했던 미래에셋대우는 올해 부진했다. 주선기업 수는 11개로 3위를 차지했지만, 공모 규모는 2590억 원대에 그쳤다. 씨티그룹글로벌마켓증권(4026억 원), 대신증권(2822억 원)과 KB증권(2786억 원)이 뒤를 이어 5위 수준이다. 700억~800억 원대 공모 규모로 연말 상장을 계획하고 있던 미투젠을 통해 선두권 진입을 노렸지만, 수요예측 단계에서 남은 일정을 연기하면서 밖으로 밀려났다.

결국 공모 규모 3위 자리는 에코프로비엠, 이노테라피, 브릿지바이오 등 6개 딜을 수임한 대신증권이 차지했다. 다만 지난해 4900억 원대를 기록했던 것에 비하면 반토막 수준이다. 아이티엠반도체, 나노브릭, 노랑풍선 등 총 7개 기업 상장을 주선한 KB증권은 작년과 비슷한 수준의 실적을 유지하며 체면을 지켰다.

◇수수료 수익도 ‘양강 구도’… 특례상장으로 실속 챙긴 ‘키움’= 인수 수수료를 기준으로 삼아도 역시 양강 구도는 유지됐다. 수수료 수익 1위는 169억 원을 기록한 NH투자증권, 2위는 141억 원의 한국투자증권이 차지했다.

NH투자증권의 경우 SNK가 수수료 수익 ‘효자’ 노릇을 했다. 1600억 원이 넘는 대형 딜임에도 상장 당시 수수료율을 300bp보다 높게 책정해 50억 원에 가까운 수수료를 지불했다. 기관 청약 부진으로 공모를 한 차례 철회하는 우여곡절을 겪은 만큼 재도전에 심혈을 기울인 결과다. 이외에도 지누스, 에이에프더블류, 덕산테코피아 등에서 10억 원 넘는 수익을 얻었다.

한국투자증권은 수수료 수익이 20억 원을 넘어가는 기업이 없었다. 소형 딜에 IPO 실적이 집중된 결과다. 플리토가 사업모델 특례 1호 기업이라는 특수성 때문에 수수료율로 450bp를 책정하면서 17억 원의 수수료를 지불했다. 그 뒤를 펌텍코리아(14억 원), 세틀뱅크(13억 원)가 이었다.

다만 양강 구도를 제외하면 3위를 키움증권(85억 원)이 차지했다는 점이 눈에 띈다. 전체적인 지표로 살펴보면 키움증권의 올해 실적은 5개 기업 주선, 1921억 원대 공모 규모로 선두권과는 거리가 멀다.

그런데도 수수료 상위권에 이름을 올린 건 상장 제도마다 다른 수수료율 때문이다. 일반기업 IPO의 경우 수수료율이 150bp 안팎에서 책정되는 경우가 대부분이고, 공모 규모가 작은 경우에도 높게 잡아 200~300bp 근처까지 가는 경우가 일반적이다. 그러나 기술특례, 테슬라, 성장성 상장 등은 수수료율이 낮게는 400bp, 높게는 600bp까지 책정되기 때문에 주관사는 일반 트랙보다 똑같은 공모금액으로도 상대적으로 더 큰 이득을 볼 수 있다.

키움증권이 주관사를 맡은 기업인 지노믹트리, 올리패스, 티움바이오 등은 모두 바이오 기업이자 기술특례상장으로 증시에 데뷔했다는 공통점이 있다. 이에 따라 수수료율도 각각 500bp, 530bp, 570bp로 높았다. 특히 지노믹트리의 경우 공모금액이 1000억 원이 넘는 중형급 딜이었기 때문에 50억 원 넘는 수익이 난 셈이다. 나머지 2개인 세경하이테크와 네오크레마도 각각 300bp가 넘어 타 증권사에 비해 높은 수수료 이익을 챙길 수 있었다는 분석이다.

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2105870.jpg)