카페24가 광고 솔루션 부진으로 3분기 실적은 시장 전망치를 다소 밑돌았지만 비용 증가세가 줄며 영업 레버리지 확대가 이어질 수 있다는 분석이 제기됐다. 유안타증권은 투자의견을 ‘매수’로 상향하되 목표주가는 기존 12만 원에서 7만4000원으로 하향했다.

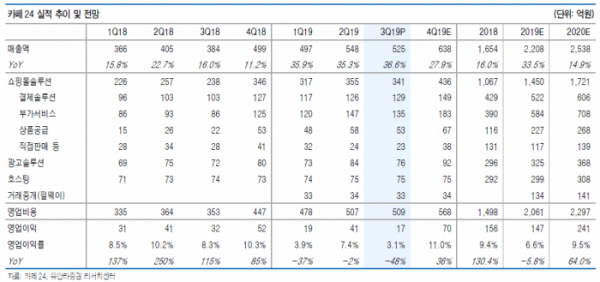

11일 이진협 유안타증권 연구원은 “카페24의 3분기 영업수익은 525억 원, 영업이익은 17억 원으로 컨센서스(36억 원)을 하회하는 부진한 실적”이라며 “실적 부진의 원인은 광고솔루션의 부진”이라고 말했다.

그는 “광고솔루션 매출액은 전년 대비 5.4% 증가하는데 그쳤다”며 “기존 주력 플랫폼 대비 수수료율이 낮은 SNS와 해외플랫폼 등에 대한 광고가 늘었고 지난해 증가했던 비회원 광고 매출이 일부 이탈했기 때문”이라고 설명했다.

다만 “이번 3분기 실적에서 주목하는 것은 비용 증가가 2분기에 이어 전년 동기 대비 둔화하고 있다는 점”이라며 “3분기 고정비성 비용은 302억 원으로 전 분기 대비 4.1% 증가하는데 그쳤다”고 짚었따.

이어 “이는 과거 카페24가 영업레버리지가 나며 증익을 이뤄왔던 시점 수준과 유사하다”며 “고정비 증가 속도가 줄었다는 것은 다시금 영업레버리지가 날 수 있다는 것”이라고 강조했다.

이 연구원은 “영업레버리지는 카페24의 가장 큰 투자포인트였기에 이 점이 살아났다는 것이 분명한 의미를 가진다”며 “비용 증가 기저가 높아진 4분기부터는 증익사이클로 전환이 가능하며 증익 폭은 고정비의 전년 대비 성장률이 시간이 흐륵수록 둔화하며 더욱 커질 전망”이라고 설명했다.

따라서 “4분기부터 영업레버리지 효과에 따른 증익사이클 전환이 가능하다는 점을 고려한다”며 “각 이커머스 사업자가 향후 수익화 및 경쟁력 강화를 위해 오픈마켓을 강화할 것으로 전망되는데, 이때 국내에서 가장 많은 셀러를 보유한 동사가 장기적으로 수혜를 받을 수 있을 것”이라고 투자의견 상향의 이유를 밝혔다.