유안타증권 박은정 연구원은 “아모레퍼시픽 1분기 실적은 연결 매출 1조4513억 원, 영업이익 1866억 원으로 컨센서스 영업이익 2071억 원 대비 10% 밑돌았다”며 “하회 원인은 매출 동향은 예상 수준이었으나, 내수 수요 약세 및 아시아에서의 마케팅 확대 기조로 예상대비 수익성이 하락한 영향”이라고 평가했다.

박 연구원은 “2019년 연결 매출 5조6389억 원, 영업이익 5001억 원을 전망하며 직전 추정치 대비 매출과 영업이익 각각 1%, 4% 하향조정했다”며 “수익성 하락의 주요 원인은 아시아 지역의 브랜드 마케팅 투자 확대에 따른 수익성 하락을 반영했으며, 아시아 영업이익률은 전년동기비 5%포인트 하락한 7% 수준으로 추정했다”고 말했다.

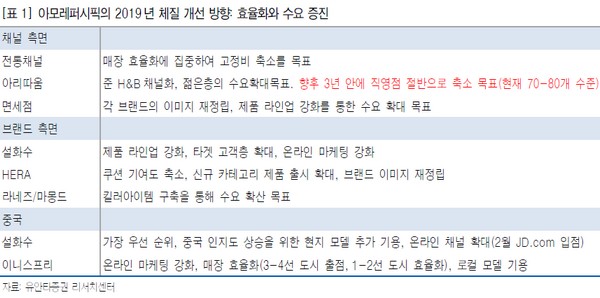

그는 “올해 아모레퍼시픽의 현안은 수익성이 아닌, 수요 개선을 위한 투자의 시기로 순수 내수 채널과 중국에서의 저변 확대를 위한 투자는 필수적으로 판단된다”며 “다만 우려되는 것은 아시아만이 전 세계 화장품 시장에서 고성장 하고 있으며, 자금력과 브랜드력을 모두 확보한 글로벌 동종기업들의 마케팅 공세가 집중되고 있는 점으로, 아모레퍼시픽은 상대적으로 중가 브랜드의 비중이 높아 브랜드 투자, 광고선전비, 판촉 등의 비용이 분산되어 효과적인 수요 확대가 가능할 수 있을지에 대한 의문이 남는다”고 덧붙였다.

![[정치대학] 이재명 대안은 김부겸·김동연?…박성민 "둘 다 명분 없다"](https://img.etoday.co.kr/crop/320/200/2105457.jpg)