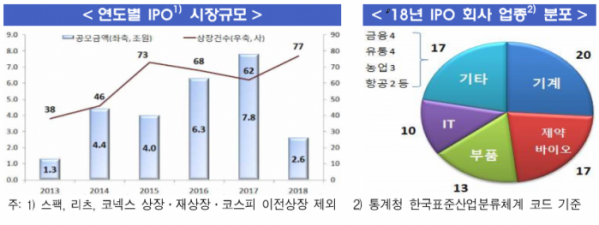

지난해 IPO 시장의 공모금액이 전년 대비 크게 감소한 것으로 나타났다.

13일 금융감독원은 지난해 IPO회사는 총 77곳으로 전년 대비 15곳이 늘어나는 등 꾸준히 증가세를 보이고 있다고 밝혔다. 반면 공모금액은 현저히 줄어들었다. 2017년 7조8000억 원이던 공모금액은 지난해 66.67% 감소한 2조6000억 원에 머물렀다.

금감원 측은 공모금액이 줄어든 데 대해 코스피 회사 위주로 IPO가 증가한 영향이라고 설명했다. 같은 기간 코스피의 IPO는 1곳 줄어든 7곳인 반면 코스닥은 16곳이 늘어난 70곳을 기록했다.

업종은 의료기기와 로봇 등 기계장비 제조사가 20곳으로 가장 많았으며 제약ㆍ바이오(17곳)가 뒤를 이었다.

IPO 규모는 총 77곳 중 67곳이 500억 원 미만으로 기록됐으며, 최대 공모규모 역시 애경산업의 1979억 원에 불과했다. 예상 공모규모 1조 원대의 대형 IPO가 증시 부진 등을 이유로 연기 또는 철회된 데 따른 것으로 풀이된다.

반면 코스닥 시장의 벤처기업과 기술특례 상장은 눈에 띄게 늘었다. 특히 벤처기업의 경우 이익규모 요건이 없는 기술특례상장이 2005년 제도도입 이후 최대 수준(21곳)을 기록했다.

수요예측 경쟁률은 지난해 4월 코스닥벤처펀드 출범 등의 영향으로 코스닥 IPO에서 전년 대비 크게 상승했다. 코스피가 55대1을 기록한 반면 코스닥은 488대1을 기록했다. 최종 공모가가 희망 공모가밴드 상단을 초과한 25곳 모두 코스닥 상장사인 것으로 나타났다.

공모주 투자성과는 상장일 주가가 공모가 대비 평균 34.5% 상승해 양호한 수준이었으나, 연말 종가는 10.2% 상승에 그쳐 상대적으로 부진했다.

금감원은 지난해와 달리 올해는 대형 IPO 등으로 공모금액이 증가하고 적자기업 상장도 증가할 것으로 내다봤다.

금감원 관계자는 “증권신고서의 투자위험요소, 공모가 산정근거 및 수요예측 결과 등의 정보가 투자자에게 충분히 제공될 수 있도록 노력할 계획”이라고 말했다.