66.2점→62.2점..금융 지식·행위·태도 모두 하락..경제·금융교육 강화 절실

전국민 금융이해력이 2년 전보다 퇴보한 것으로 나타났다. 주요 평가항목인 금융지식과 행위, 태도 모두 일제히 떨어졌다. 이에 따라 경제협력개발기구(OECD) 평균치에도 미치지 못했다.

다만 금융교육 국제협의체(INFE·International Network on Financial Education)가 작년 3월 새로 발표한 설문조사표를 사용한데다, 조사 표본수도 기존 1820개에서 2400개로 늘어 단순비교하기 어렵다는게 한은측 설명이다. INFE는 경제·금융교육과 관련해 국가간 정보교환 및 국제표준, 모범사례 개발 등을 목적으로 2008년 5월 설립된 OECD 산하 특별기구다.

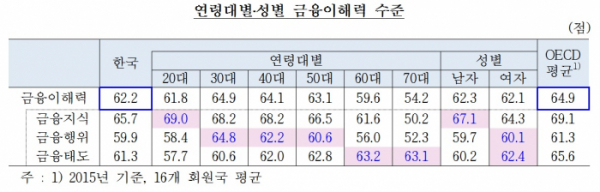

연령별로는 30대가 64.9점으로 가장 높았고, 20대 이하를 제외할 경우 연령이 높을수록 금융이해력 점수가 낮아졌다. 성별로는 남성(62.3점)과 여성(62.1점)간 차이가 없었다.

소득별로는 연봉 5000만원(월소득 420만원) 이상 계층은 65.6점으로 높은 반면, 연 3000만원(월 250만원) 미만 계층은 58.0점으로 낮았다.

금융이해력을 부분별로 보면 금융상품이나 서비스에 대한 기본지식인 금융지식은 65.7점, 재무계획과 관리, 정보에 입각한 금융상품 선택 등 금융행위는 59.9점, 소비와 저축, 현재와 미래, 돈의 존재가치 등에 대한 선호도를 나타내는 금융태도는 61.3점을 기록했다. 이는 2016년 조사에서 각각 기록한 70.1점, 64.4점, 63.6점 보다 떨어진 것이다. 또 2015년 16개국 OECD 평균치(각각 69.1점, 61.3점, 65.6점) 역시 밑돌았다.

OECD·INFE가 선정한 금융상품 16개 중 5개 이상을 알고 있다는 응답자는 91.0%, 금융상품 1개 이상 보유하고 있다는 응답자는 96.6%, 2016년 9월1일부터 2018년 7월31일까지 지난 2년간 금융상품을 신규로 선택한 경험이 있는 응답자는 47.6%, 최근 1년간 가족이나 친구로부터 자금을 빌리거나 자금을 운용해 달라고 위탁한 비중은 17.5%였다.

자신이 돈을 직접 관리하고 있다는 응답은 85.7%였으며, 가계의 경우 단독 또는 가족구성원과 공동으로 금전관리(93.0%)를 했다. 이밖에도 노후와 은퇴대비 재무계획에 대해서는 ‘자신 없다(31.1%)’는 응답이 ‘자신 있다(16.3%)’는 응답의 배에 육박했다.

한은 관계자는 “금융지식이 (지난번 설문결과보다) 낮아져 당황스럽다. 다만 설문 문항 표현이 금융행위와 연계해 바뀌다보니 설문을 이해하는데 어려움이 있지 않았나 싶다. OECD는 개별국가들로 하여금 이번 설문에 따른 조사를 올해와 내년 중 할 것을 권장하고 있다. 내년 쯤 OECD 조사 결과가 나오면 비교할 수 있을 것”이라면서도 “한은과 금감원은 금융교육을 보다 강화하는데 노력할 것이다. 특히 대학생들의 미래대책으로 돈에 대한 인식과 태도를 개선할 필요가 있겠다”고 밝혔다.

![[찐코노미] 테슬라 능가하는 엄청난 것이 온다?…머스크가 일으킬 파란은](https://img.etoday.co.kr/crop/320/200/2106712.jpg)