경기지표 개선 대우조선 채무조정안 타결 효과..향후 전망은 엇갈려

당초 침체될 것으로 예상됐던 회사채 시장에 변화의 조짐이 일고 있다. 경기 지표들이 호전되는 가운데 기업들의 1분기 실적이 예상치를 웃돌면서 회사채가 ‘완판’되는 일이 최근들어 속출하고 있기 때문이다.

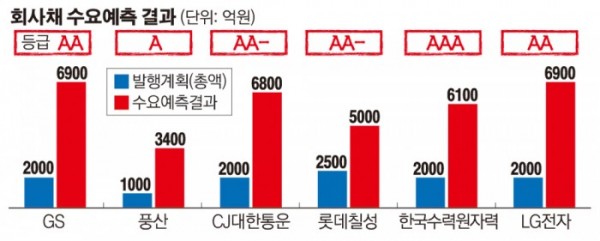

24일 금융투자업계에 따르면 3년 만에 회사채 시장을 두드린 GS(AA)는 지난 21일 실시한 수요예측에서 발행 계획의 3배가 넘는 유효 자금이 몰렸다. 2000억 원 발행 예정이던 3년물에 6900억 원의 매수주문이 들어온 것이다. 이에 GS는 증액 발행을 검토하고 있다.

또 A등급의 풍산은 1000억 원 규모 3년물 발행을 앞두고 진행한 수요예측에서 3400억 원의 주문을 끌어내며 ‘오버부킹’을 기록했다. CJ대한통운(AA-)은 3ㆍ5년물 2000억 원 규모 수요예측에서 6800억 원, 롯데칠성(AA-)은 3ㆍ5ㆍ7년물 총 2500억 원 규모 수요예측에서 5000억 원의 수요를 확보했다.

공통점은 실적이 좋아지고 있다는 점이다. GS의 경우 자회사 GS칼텍스의 실적 개선에 힘입어 지난해 말 기준 매출액은 13조4624억 원, 영업이익이 1조7542억 원을 기록했다. 당기순이익은 전년대비 81.3% 증가한 9233억 원을 기록했다.

특히 정유ㆍ화학을 비롯해 대부분 업종의 올해 실적이 크게 개선될 것으로 전망되면서 회사채에 대한 투자 매력이 커진 것으로 분석된다.

수급적으로 지난달 대우조선해양 사태 이후 회사채 투자를 일시 중단했던 국민연금 등 연기금의 투자가 재개된 점도 회사채 발행 시장에 힘을 실어주고 있다.

국민연금은 19일 진행된 한국수력원자력(AAA) 회사채 수요예측에서 한달여 만에 모습을 드러냈다. 이날 한수원은 계획의 3배를 넘는 6100억 원의 수요를 확보했다. 회사채 시장 큰손의 복귀로 조달금리도 낮아졌다. 한국수력원자력의 3년 만기 공모채 발행 스프레드(가산금리)는 개별민평 대비 2bp, 10년 만기는 1bp 수준이 될 것으로 보인다. 특히 20년물에는 -14bp까지 주문이 들어온 것으로 알려졌다.

주춤했던 기관투자자들이 투자대열에 합류하며 LG전자도 수요 예측에서 흥행했다. LG전자(AA)는 5년물(1200억 원 계획) 4200억 원, 7년물(400억 원 계획) 1500억 원, 10년물(400억 원 계획) 1200억 원등 총 6900억 원의 매수주문을 확보했다.

다만 향후 전망은 엇갈리고 있다.

올해 미국의 단계적인 금리인상이 남아있고, 불안정한 국내외 정세가 지속되고 있기 때문이다. 특히 우량등급과 비우량등급간 온도차도 줄어들지 않아 회사채 시장의 훈풍이 단기에 그칠 가능성도 배제할수 없는 상황이다. 일각에선 상장을 앞둔 넷마블 투자를 위해 비우량등급 채권에 잠시 투자자가 몰렸다는 지적이 나온다.

증권사 관계자는 “국민연금 등 연기금의 투자가 재개된 점은 긍적적이지만 대부분 높은 신용등급으로 투자자를 모은 측면도 있다”면서 “회사채 시장 전반으로 분위기가 확산될 지는 지켜봐야 할것"이라고 말했다.

![[찐코노미] 테슬라 능가하는 엄청난 것이 온다?…머스크가 일으킬 파란은](https://img.etoday.co.kr/crop/320/200/2106712.jpg)