캐피탈, 지분 보유율 높여야… 여전법 개정지주사 전환 복잡한 셈법

미래에셋증권이 대우증권을 품고 업계 1위 증권사로 거듭났다. 하지만 지배구조상 풀어나가야 할 숙제도 함께 생겼다. 여신전문법 개정안에 따라 계열사 출자 총액을 조정해야 하는데다, 금융지주사 전환 걸림돌도 문제다.

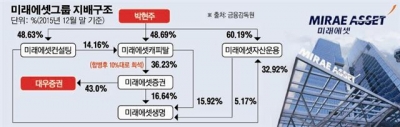

19일 금융감독원 전자공시시스템에 따르면 미래에셋캐피탈은 작년말 기준 미래에셋증권 지분을 36.23%, 미래에셋생명 지분을 15.92% 보유하고 있다. 미래에셋캐피탈은 박현주 회장이 지분 48.69%를 가진 최대주주다. 미래에셋캐피탈은 신기술금융업자로 등록돼 있지만 실제로는 여신업무보다는 미래에셋그룹의 지배구조를 유지하는 역할에 큰 비중을 차지하고 있다.

미래에셋컨설팅도 박회장이 48.63%, 부인 김미경씨가 10.2%를 비롯해 세 자녀가 각각 8.2%를 가져 직계가족의 지분은 83%에 이른다. 게다가 여동생 박정선씨의 지분 5.7%와 두명의 조카가 각각 가진 1.4%씩을 더하면 박현주 일가가 가진 지분은 91.9%에 달할 정도로 미래에셋컨설팅은 박 회장의 소유회사나 다름없다.

미래에셋증권이 대우증권을 인수하게 되며 박현주 회장→미래에셋캐피탈→미래에셋증권→대우증권으로 이어지는 출자구조가 됐다.

우선 미래에셋증권이 대우증권 지분 43%를 매입함에 따라 통합 미래에셋대우증권에 대한 미래에셋캐피탈의 지분 비중은 다소 낮아지게 됐다. 실제 미래에셋캐피탈이 보유한 미래에셋증권의 지분은 현재 36.23%지만, 통합 후에는 10%대로 지분 보유율이 희석되게 된다. 이에 따라 적대적 M&A 가능성에 노출될 우려와 함께 안정적인 경영권을 행사하기에는 무리가 따른다는 평가도 나온다. 미래에셋캐피탈은 미래에셋대우에 대한 지배력을 다소 높여야 하는 숙제를 떠안게 됐다.

게다가 지배구조 개편의 가장 큰 문제는 여신전문금융법의 개정이다. 지난달 국회 정무위원회는 여신전문금융회사의 자기자본 대비 계열 출자 총액을 현행 200%에서 향후 150% 이내로 제한하는 여전법 개정안을 통과시켰다. 이에 따라 미래에셋금융그룹의 지배구조 정점에서 지주회사 역할을 하는 미래에셋캐피탈은 자기자본 대비 계열사 출자 총액을 2년 내로 150%로 낮춰야 한다. 작년말 기준 미래에셋캐피탈이 보유한 계열사 지분의 장부가액은 미래에셋증권 1조6억원, 미래에셋생명 1693억원으로 총 1조1699억원이다. 미래에셋캐피탈 자기자본(5899억원)의 198% 수준이다. 단순히 증자를 통해 문제를 해결한다고 해도 약 2000억원이 필요하다.

지주사 전환 문제도 걸림돌이다. 금융지주사법에 따르면 총자산 대비 자회사 주식가치 비율이 50%가 넘으면 지주사로 전환해야 한다. 작년말 기준 미래에셋캐피탈의 자산총계는 2조857억원인데 반해 자회사 투자자산은 1조2113억원이다. 총자산 대비 자회사의 투자자산이 50%가 넘어 금융지주사 체제로 개편해야 할 상황이다. 하지만 미래에셋캐피탈이 지주사로 전환하게 되면 상장사인 미래에셋증권 지분을 50% 이상 확보하거나 종속회사를 둘 수 없는 제약이 따른다. 또 비금융 회사의 지분도 가질 수 없을뿐더러, 대주주 자격도 엄격해지는 문제점이 있다.

문제를 해결하려는 방법으로는 미래에셋자산운용의 자본을 활용하는 방법과 유상증자를 통해 지배구조를 공고히 하는 방법 등이 해결책으로 제시된다. 하지만 이 경우 박회장이 천명한 글로벌 금융사로의 도약에는 부담으로 작용할 수 있다. 한 증권업계 관계자는 “미래에셋증권이 대우증권을 인수하게 되며 미래에셋그룹은 지배구조 문제 해결에 골머리를 앓게 됐다”며 “지주사 전환문제와 여전법 개정안은 미래에셋대우의 제2 골드만삭스로의 도약에 발목을 잡고 있다”고 말했다.