해외VC, 토종벤처 투자 붐… 국내VC는 ‘강 건너 불구경’

우리나라 ICT·게임 벤처에 대한 외국인 투자 공세가 강해지고 있다. 국내 벤처캐피털(VC) 역시 투자에 나서고 있지만, 아직은 성과가 눈에 확실히 보이는 업종 위주로 쏠려 있다.

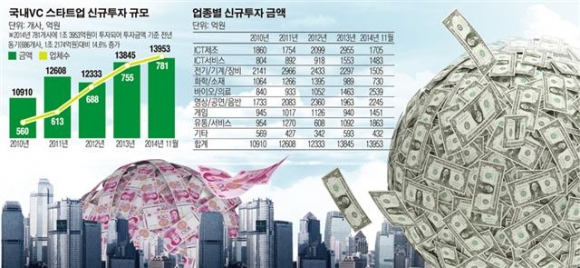

2일 한국벤처캐피탈협회에 따르면 지난해 1월부터 11월까지 국내 VC가 스타트업에 신규 투자한 금액은 781개사, 1조3953억원이었다. 이 가운데 최근 해외 투자가 대거 이뤄지는 ICT 서비스와 게임에 투자된 금액은 3156억원으로 전체의 22.61%에 불과하다.

이외 ICT제조 1483억원, 전기·기계·장비 1505억원, 화학·소재 730억원, 바이오·의료 2539억원, 영상·공연·음반 2245억원, 유통·서비스 1863억원, 기타 432억원 등이다.

즉 매출이 즉각적으로 일어나는 제조업·유통 분야와 한류 열풍을 타고 성공 사례가 많은 콘텐츠 업종, 그리고 국가 차원에서 밀고 있는 바이오·의료에 신규 투자의 77%가 몰리고 있는 것이다.

반면 해외자본은 ICT서비스와 게임 분야에 서슴지 않고 대규모 투자를 단행하고 있다.

11월 ‘벤처연합군’ 옐로모바일은 1조원 가치를 인정받으며 글로벌 VC인 포메이션8으로부터 1억달러(약 1143억원)의 투자를 유치, 6%가량의 지분을 넘겼다.

같은 달 모바일 게임사 네시삼십삼분은 중국 텐센트와 일본 라인으로부터 1000억~1500억원의 투자를 유치했다.

12월 모바일 게임 개발사인 앱크로스와 실시간 영상 커뮤니케이션 메신저 ‘아자르’를 서비스하는 하이퍼커넥트 역시 각각 300만달러(약 32억원)와 200만달러(약 22억원)를 투자받았다.

배달시장을 빠르게 장악하며 급격히 성장한 국대 3대 배달앱도 사실상 외국인 기업이 됐다. ‘요기요’의 모회사인 독일 딜리버리히어로는 최근 ‘배달통’의 최대주주로 앉았고, 배달의 민족은 지금까지 유치한 투자금 550억원 가운데, 540억원가량이 외국인 자본이다. 이들 벤처가 상장에 성공하거나 좋은 가격에 인수합병되면, 수익의 상당 부분은 외국인 주주가 가져가게 된다.

이와 관련한 과거 사례로는 카카오톡이 대표적이다. 중국 텐센트는 수익모델이 없던 2012년 당시 카카오에 720억원을 투자해 13.3%가량의 지분을 확보, 2대주주로 등극했다. 다음과 카카오가 합병된 뒤, 텐센트는 다음카카오의 지분 9.9%를 보유해 현재 시가총액 기준으로 7000억원을 확보하고 있다. 3년이 채 안된 사이에 10배 가까운 수익을 벌어들인 셈이다. 텐센트는 다음카카오의 최대주주인 김범수 카카오 의장(22.2%)과 투자사 케이큐브홀딩스(17.6%)에 이어 3대 주주로서 이사회 멤버로 참여하고 있다.

물론 대규모 해외자금 유치가 단기적으로는 스타트업이 글로벌로 진출할 수 있는 발판이 되기도 하나, 장기적으로 해외자본에 휘둘릴 수 있다는 지적이다.

국내 대기업과 금융권이 전형적이다. 삼성 지분의 51%가 외국인 소유다. 현대자동차의 외국인 주주비율 역시 44%에 달한다.

금융권은 더 심각하다. SC제일은행과 씨티은행은 외국인 지분율이 100%이고, 하나(70.1%), 신한(64.5%), KB(63.5%)도 외국인 지분율이 60~70%에 이른다. 이들 6개 금융지주사들이 2010년부터 지난해까지 외국인 주주에게 현금배당한 금액은 2조8283억원으로 전체 배당의 63.4%에 달한다.

결국 우리나라 대기업과 은행이 창출한 국부의 상당 부분이 해외로 빠져 나간다는 것이고, 벤처기업에 대한 외국인 투자가 커질수록 이같은 상황으로 치달을 수 있다는 뜻이다.

국내 VC가 토종 스타트업 투자에 보수적인 이유는 벤처산업이 초기라 위험부담이 크기 때문이다.

국내 최대 VC인 본엔젤스 관계자는 “아직 벤처의 성공 사례가 외국처럼 많이 나오지 않았고, 지금과 같은 벤처 붐이 언제까지 갈지도 미지수”라며 “벤처와 벤처캐피털 모두가 성숙해지기까지는 당분간 보수적인 투자성향을 보일 것”이라고 설명했다.

벤처기업들은 투자 받는 과정이 복잡한 정부자금이나, 위험회피적인 국내 VC보다는 해외 VC에 더 매달릴 수밖에 없는 실정이다.

최혁재 마이쿤 대표는 “투자금 유치 여부에 생사가 달린 스타트업이 투자금의 출처가 국내인지 해외인지를 따지는 건 배부른 생각”이라며 “국내 VC나 정부는 이미 매출을 올리고 있는 안전한 기업에 투자하는 경향이 높아서, 벤처들은 어쩔 수 없이 과감히 투자하는 외국인 자본에 더 목을 맬 수밖에 없는 상황”이라고 설명했다. 최 대표는 이어 “해외투자 유치를 더욱 용이하게 하기 위해 미국이나 싱가포르 등지에 법인을 내는 경우도 허다하다”고 덧붙였다.