약식대출채권 발행ㆍ신흥국 유동성 빡빡한 것도 원인

세계 최대 채권펀드인 퍼시픽인베스트먼트(핌코)는 글로벌 채권시장 버블이 우려되는 5가지 이유가 있음을 지적했다고 19일(현지시간) 미국 CNBC가 보도했다.

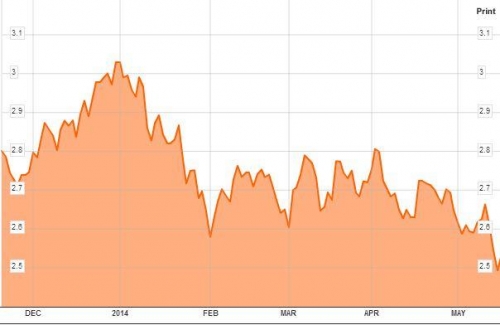

미국 10년물 국채 금리가 지난주 2.50%선에 육박하며 6개월 만에 최저치를 기록하는 등 글로벌 채권시장에 투자자들이 몰리고 있다.

크리스티앙 스트라케 핌코 신용리서치그룹 글로벌 대표는 최근 보고서에서 “신용도가 낮은 기업들이 채권시장에서 자금을 조달하는 경우가 늘고 있다”며 “많은 점에서 (금융위기 전) 2007년의 신용팽창 상태와 비슷하다”고 경고했다.

첫번째 리스크로 스트라케 대표는 금융위기 전과 마찬가지로 담보가치인정비율(LTV)이 100%인 경우가 늘고 있는 점을 들었다. LTV가 100%라는 얘기는 담보가치에 해당하는 금액 전부를 기업 등이 빌릴 수 있다는 의미다.

그는 “금융위기로 이런 행태가 없어졌다고 믿고 있지만 사실은 그렇지 않다”며 “지난 6개월간 이뤄진 일부 차입매수(LBO)를 살펴보면 LTV가 실질적으로 100%인 경우가 있다”고 지적했다.

대출 요건을 완화한 약식대출채권 발행이 늘고 있는 것도 위기 요소로 꼽혔다. 부채 확대를 제어할 수 있는 요건들이 줄어들면서 버블 위기를 고조시킨다는 것이다.

이어 스트라케는 글로벌 새 금융규제 시스템인 바젤Ⅲ도 허점이 있다고 꼬집었다. 예를 들어 바젤Ⅲ 체제에서 가능성이 희박하지만 은행들이 주주에게 여전히 배당금을 주면서도 채권 이자 지급을 거부하는 경우가 이론적으로는 가능하다고 스트라케는 주장했다.

신흥국 채권 유통시장의 유동성이 빡빡한 것도 부담이다. 기업 채권 발행이 성공리에 끝나도 이를 사들인 투자자들이 유통시장에서 채권을 되팔기가 어렵다면 채권시장 안정에 악영향을 미칠 것이라는 논리다.

기업이 보유한 풍부한 현금을 맹신해 채권에 투자하는 것도 문제라고 스트라케는 주장했다. 스트라케는 “현금이 해외 조세피난처 등에 묶여 있어 채권 상환이 어려울 수 있다”며 “또 부채에서 현금 및 현금성 자산을 제한 순부채에는 기업 운영 자금이 빠져 있어 진정한 부채 상황을 파악할 수 없다”고 설명했다.