신한투자증권, 투자의견 ‘매수’ 유지…목표주가 8만7000원으로 하향

신한투자증권은 LX세미콘에 대해 현재 밸류에이션이 과도하게 저평가됐다고 분석했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 9만4000원에서 8만7000원으로 하향 조정했다. 전 거래일 기준 종가는 5만8300원이다.

13일 남궁현 신한투자증권 연구원은 “고객사 내 모바일 시장 점유율 축소로 현재 주가는 12개월 선행 주가수익비율(PER) 6.2배(차트 중하단) 수준까지 하락하며 악재는 모두 반영된 것으로 판단한다”고 했다.

남 연구원은 “내년 유기발광다이오드(OLED) TV 성장세 지속, 북미 세트 업체의 인공지능(AI) 기능 출시 본격화에 따른 수요 회복, 정보기술(IT) OLED 출하량 확대에 따른 실적 개선으로 투자 심리 개선 가능성이 높다”고 했다.

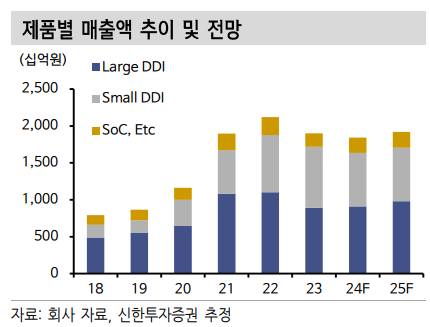

남 연구원은 “3분기 실적은 매출액 4199억 원, 영업이익 343억 원을 기록했다”며 “주요 고객사의 디스플레이구동칩(DDI) 이원화가 본격적으로 반영되며 소평(Small) DDI 매출이 29% 하락했다”고 했다.

다만 그는 “제품믹스 개선(OLED 비중 확대)과 예상 대비 양호했던 환율 환경(-1%), 원재료 가격 하락으로 컨센서스(259억 원)를 상회한 실적은 긍정적으로 판단한다”고 했다.

남 연구원은 “4분기 실적은 매출액 4793억 원, 영업이익 458억 원으로 실적 추정치를 25% 상향했다”며 “품질 승인 지연으로 3분기 모바일향 출하량은 감소했으나, 4분기 정상 출하에 따라 Small DDI 중심의 실적 개선이 기대된다”고 했다.

그는 “내년 실적은 매출액 1조9000억 원, 영업이익 2000억 원을 전망한다”며 “AI 기능 차별화 및 윈도우10 종료에 따른 교체 수요 회복으로 전방 세트 출하량이 성장한 영향”이라고 했다.

또 그는 “2024~2025년 영업이익 회복을 고려하면 현재 밸류에이션(6.2배)은 과도한 저평가”라고 했다.

![돌아온 겨울, '도시가스 캐시백'으로 가스 요금 할인받는 방법은? [경제한줌]](https://img.etoday.co.kr/crop/320/200/2103658.jpg)