한국투자증권은 11일 삼성전자에 대해 ‘추수철에 불어온 태풍’이라며 ‘매수’를 추천했다. 목표주가는 9만6000원으로 기존 대비 20% 하향 조정했다.

채민숙 한국투자증권 연구원은 “2023년부터 감산을 계속하고 있고, 고대역폭메모리(HBM) 위주로 생산능력(Capa)을 할당했기 때문에 공급 증가는 내년에도 제한적”이라며 “추후 평균판매단가(ASP)가 하락 전환하더라도, 공급 제한으로 수급 균형 상태가 오래 지속되면서 과거 다운턴에 비해 ASP가 완만하게 하락할 가능성이 높다”고전했다.

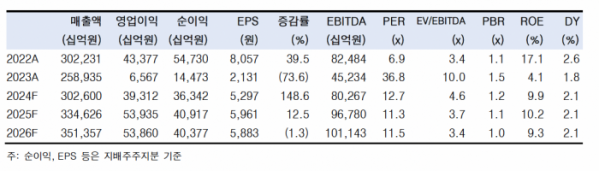

이어 “주가는 이미 다운턴 수준인 1.1배까지 급격히 반영했기 때문에 조정이 과하다는 판단”이라며 “낮아진 주가를 고려하면 반등 시 업사이드는 충분할 것”이라고 덧붙였다.

3분기 실적은 시장 컨센서스를 하회할 거란 전망이다. 3분기 추정치는 매출액 79조3000억 원, 영업이익 10조3000억 원으로 컨센서스 매출액 83조3000억 원, 영업이익 13조3000억 원을 각각 5%, 23% 하회할 것으로 내다봤다.

채 연구원은 “스마트폰 업체들의 메모리 보유 재고가 다시 13~14주로 증가함에 따라, 디램, 낸드 모두 전 분기 대비 출하량이 줄어들고 ASP 상승 폭 또한 한 자리 수%로 제한될 것”이라며 “반도체(DS) 부문의 PS(Profit Sharing) 충당금이 일시에 반영돼 일회성 비용이 증가하는 것도 3분기 감익의 원인”이라고 분석했다.

그러면서 “디램에서는 DDR5와 HBM 수요는 견조한 반면, 모바일 수요는 슬로우해지고 있다”며 “낸드는 기업향 SSD를 제외하면 PC SSD와 모바일향 스토리지(UFS) 모두 고객사 재고 수준이 높아 판매가 원활하지 않은 것으로 추정한다”고 강조했다.

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2105870.jpg)