하나증권은 28일 한화에어로스페이스에 대해 ‘오늘이 그 날’이라며 ‘매수’를 추천했다. 목표주가는 37만5000원을 유지했다.

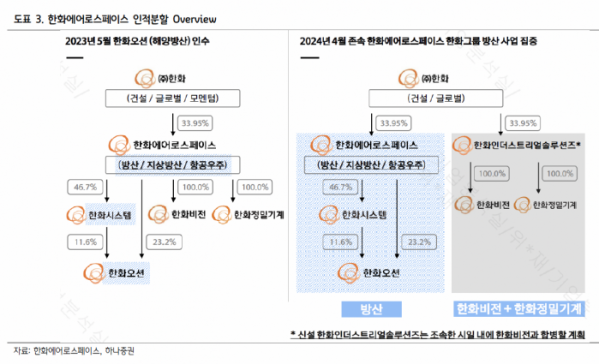

위경재 하나증권 연구원은 “28일은 한화에어로스페이스 인적분할에 따른 거래정지 전일이자 분할 전 마지막 거래일”이라며 “인적분할 시 주가 변동성을 확대시키는 것은 분할 기업 한화비전과 한화정밀기계의 가치”라고 전했다.

이어 “2025년 기준 한화비전은 매출 1조2622억 원, 영업이익 1698억 원, 한화정밀기계는 매출 5499억 원, 수익성 손익분기점(BEP) 수준을 예상한다”며 “주가수익비율(P/E) 10배 적용 시 약 1조3000억~1조4000억 원 수준의 가치가 도출된다. 현재 시총 14조3789억 원의 10분의 1이 약 1조4000억 원인 점 감안할 때 적정 수준의 가치”라고 덧붙였다.

다만 두 가지를 고려해야 한다는 지적이다. 첫번째는 한화정밀기계의 TC-본더가 퀄 테스트를 통과, 2025년 공급 가능성이 대두되고 있는 만큼 해당 장비에 대한 기대 가치 반영될 수 있음을 고려해야 한다고 봤다.

위 연구원은 “한미반도체의 2분기 영업이익은 554억 원까지 증가하며 영업이익률(OPM) 44.9%를 기록했고, 현 시점에서 12개월 선행 주가수익비율은 32배를 부여받는 중”이라며 “2025년 한화정밀기계가 TC-본더를 본격 공급하는 경우 가파른 이익 증가와 높은 멀티플 동반되며 기업 가치 상승 가능할 전망”이라고 내다봤다.

두번째로는 과거 인적분할 사례로 볼 때 이번 한화에어로스페이스 인적분할의 경우 존속회사의 실적이 뒷받침되고 있고 동시에 신설회사 사업에 대한 기대감 역시 유효한 만큼 분할 이벤트에 따른 본업 가치 훼손이 제한적일 거란 분석이다.

위 연구원은 “단순 시가총액 합을 볼 때 한화솔루션은 7조9572억 원에서 분할 후 시총 합 9조6436억 원으로 크게 증가했다”며 “이수화학 역시 1조1603억 원에서 분할 후 시총 합 1조1994억 원으로 소폭 증가했다. 특히 당시 이수스페셜티케미컬에 대한 높은 관심 유지되며 해당 기업의 가치가 크게 부각됐다”고 밝혔다.

![[컬처콕 플러스] 데이식스가 몰고 온 밴드아이돌 열풍…빌보드에선 외면 받는 이유](https://img.etoday.co.kr/crop/320/200/2077625.jpg)