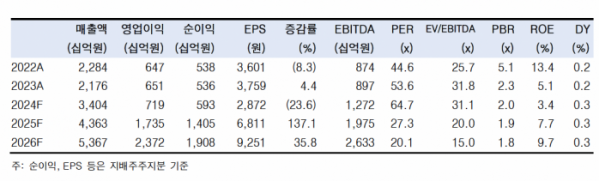

한국투자증권은 9일 셀트리온에 대해 ‘우려는 그만, 지금은 살 때’라며 ‘매수’를 추천했다. 목표주가는 25만 원을 유지했다.

셀트리온의 2분기 매출은 전년 동기 대비 53.8% 증가한 8057억 원, 영업이익은 61.3% 감소한 709억 원을 기록할 것으로 내다봤다. 이는 컨센서스 대비 각각 3.7%, 4.3%를 상회하는 수치다.

위해주 한국투자증권 연구원은 “바이오시밀러 매출 증가가 성장 요인이며 인플렉트라, 램시마, 램시마SC의 실적 기여도가 높을 것”이라며 “특히 인플렉트라의 경우 유럽 DP 생산 시설을 확보하면서 생산 병목이 완화됐다. 짐펜트라 매출은 3분기부터 본격적으로 인식할 전망”이라고 전했다.

이어 “짐펜트라 성장 의구심과 밸류에이션 부담이 셀트리온 주가 상승을 저해하고 있다. 하지만 미국 염증성장질환 시장과 짐펜트라와 동일 선상 제품들의 매출 성장세를 보면 우려는 불필요하다”며 “짐펜트라는 2030년까지 CAGR 55%로 성장하며 2030년 한 해 27억달러 매출을 기록하는 블록버스터로 성장할 전망”이라고 내다봤다.

짐펜트라의 가파른 성장은 밸류에이션 프리미엄 요인이라고 봤다. 주요 빅파마 기업은 12개월 선행 주가수익비율(12MF PER) 19.4배로 거래되고 있는데, 평균 이상으로 거래되는 기업의 특징은 가파른 성장이 전망되는 블록버스터가 있다는 점이라고 분석했다.

위 연구원은 “셀트리온은 2024~2030년 추정 연평균복합성장률(CAGR) 55% 성장하는 짐펜트라를 보유했음에도 프리미엄을 받지 못하고 있다”며 “코스피 의약품 기업 평균 12F PER은 39배인데 셀트리온은 41배로 거래되고 있다”고 밝혔다.

그러면서 “짐펜트라 성장성이 선반영되지 않았다”며 “목표 주가수익비율(PER)은 45배인데, 추가적으로 짐펜트라 3년차 가치 7조8000억 원을 비영업가치로 반영할 필요가 있다. 적정 기업가치는 54조5000억 원”이라고 강조했다.

![[찐코노미] 공포에 질린 증시, 트럼프가 숨긴 진짜 계획은?](https://img.etoday.co.kr/crop/320/200/2147569.jpg)