유안타증권, 투자의견 ‘중립’ 유지…목표주가 3만2000원으로 상향

NH투자증권이 한화솔루션에 대해 단기간 내 펀더멘털 개선은 어렵지만, 중장기적 성장은 긍정적일 것으로 전망했다. 투자의견은 ‘중립’ 유지, 목표주가는 기존 2만5000원에서 3만2000원으로 상향 조정했다. 전 거래일 기준 종가는 3만250원이다.

27일 이승웅 유안타증권 연구원은 “태양광 센티먼트 개선 및 비교기업들의 주가 상승을 반영해 목표주가는 상향하나 투자의견 ‘중립’은 유지한다”며 “투자의견을 유지하는 이유는 단기간 내 펀더멘털 측면에서 개선이 나타나긴 어렵기 때문”이라고 했다.

이 연구원은 “한화솔루션의 중장기 성장 전략 방향성 긍정적으로 판단한다”면서도 “현재 실적이 발생하고 있는 다운스트림(발전사업 매각, EPC 등) 사업을 제외하면 당장의 실적 개선 가시성은 낮다”고 했다.

그는 “미국 설비의 수직 계열화 및 자동화 등 자체적인 경쟁력에도 불구하고 글로벌 태양광 공급 과잉, 미국 내 누적된 재고, 가격 하락세 등 악화된 영업환경에서 자유롭지는 못한 상황”이라며 “결국 투자의견 상향을 위해서는 태양광 제조 영업환경의 전반적 개선과 이에 따른 실적과 재무구조 개선세가 뒷받침되어야 할 것”이라고 분석했다.

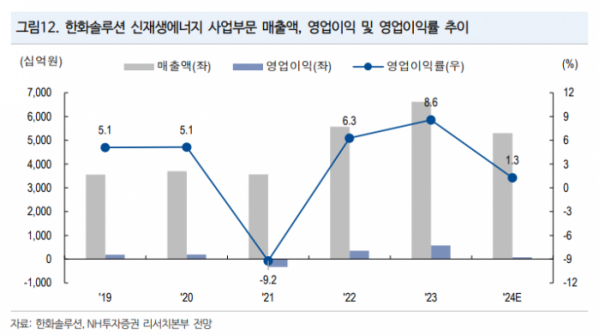

이 연구원은 “NH투자증권은 한화솔루션 미국 사업장을 방문해 신재생에너지 사업의 중장기 성장 전략과 미국 공장 현황 및 경쟁력 등을 점검했다”며 “신재생에너지 사업 부문의 중장기적 목표는 단순 하드웨어 제조업체를 넘어 다운스트림의 발전사업 비즈니스, 설계‧조달‧시공(EPC) 턴키 솔루션(Turnkey Solution), 전력 모니터링 및 제어 서비스, 금융 서비스 등을 제공하는 토탈 에너지 솔루션 업체가 되는 것”이라고 했다.

그는 “미국 신규 모듈 공장의 차질 없는 램프업 상황도 확인했다”며 “또 스마트팩토리 등 자동화를 통해 제조 효율성을 높이고, 2~3%의 매우 낮은 태빙 공정 불량률(일반적으로 약 15%)과 100%의 수리 성공률(사람이 수리하면 60~70%)을 통해 상대적으로 높은 경쟁력을 보유했다”고 말했다.

![[정치대학] '정치일타' 박성민 "지지층·출마 타이밍 다 챙긴 韓, OO이 없다"](https://img.etoday.co.kr/crop/320/200/2042992.jpg)