KB증권, 투자의견 ‘매수’ 유지…목표주가 1만4000원으로 하향

KB증권이 제주항공에 대해 양호한 항공기 수급 상황으로 이익이 증가할 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 1만4000원으로 기존보다 12.5% 하향 조정했다. 전 거래일 기준 종가는 1만1310원이다.

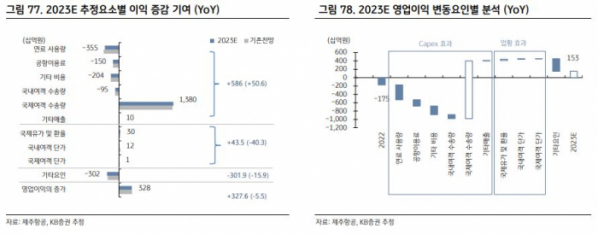

14일 강성진 KB증권 연구원은 “내년 제주항공의 영업이익은 1653억 원 (+8.2% YoY)을 기록할 전망”이라며 “이는 시장 컨센서스(전망치)를 28.0% 상회하고, KB증권의 기존 전망을 19.7% 하회하는 것”이라고 했다.

강 연구원은 “내년에는 환율과 유가가 하락하면서 비용을 절감할 수 있을 것이며, 절감된 비용은 영업이익 증가로 연결될 전망”이라며 “환율과 유가 하락에도 불구하고 양호한 항공기 수급 상황 때문에 내년 국내선과 국제선의 여객 일드는 전년 대비 각각 0.4%, 0.7% 하락하는데 그칠 전망”이라고 했다.

강 연구원은 “제주항공의 투자 포인트는 빠른 항공기 대수 증가에 기반한 이익 증가”라며 “올해부터 2026년까지 여객기 운용 대수는 연평균 11.7% 증가하고, 매출액과 영업이익의 연평균 성장률도 각각 8.5%, 17.5%로 예상된다”고 했다.

그는 “제주항공은 2018년 보잉사와 체결한 B737-8 40대 인수 계약에 따라 국내 다른 항공사들보다 많은 항공기를 낮은 원가에 조달할 수 있다”며 “아직 한국인들의 해외여행이 팬데믹 이전 수준을 회복하지 못했고, 경쟁 저비용항공사(LCC)들은 항공기를 대량 발주한 이력이 없어서 항공기 도입의 대수와 원가에 있어 제주항공이 유리하다는 판단”이라고 했다.

이어 “투자의견 ‘매수’에 대한 리스크 요인은 경기 둔화에 따른 한국인의 해외여행 수요 감소, 급격한 환율과 유가 상승, 보잉사의 B737 인도 지연”이라고 덧붙였다.

![[찐코노미] 공포에 질린 증시, 트럼프가 숨긴 진짜 계획은?](https://img.etoday.co.kr/crop/320/200/2147569.jpg)