NH투자증권이 CJ ENM에 대해 인건비 효율화와 자회사의 적자 폭 개선으로 3분기 실적이 개선됐다고 분석했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 6만5000원에서 7만7000원으로 상향 조정했다. 전 거래일 기준 종가는 6만5300원이다.

9일 이화정 NH투자증권 연구원은 “인원 감축과 인센티브 조정 등 인건비 효율화 노력이 본격적으로 시작된 가운데, 콘텐츠 전략 또한 예산 대비 성과(가입자 수)를 중시하는 방향으로 변화 중”이라며 “이러한 구조적 비용 절감 효과가 반영될 산정 시점을 내년으로 변경하며 실적 추정치는 상향 조정하고 투자의견 ‘매수’를 유지했다”고 말했다.

이 연구원은 “주가의 발목을 잡던 자회사 적자 폭도 본격적으로 감소구간에 진입했다”며 “빌리프랩 매각을 시작으로 자산 유동화를 통한 재무 구조 개선세가 시작됐고, 사업 전반의 기조가 수익성 개선을 향하고 있는 만큼 향후 영업성과 개선에 따른 재무 구조 개선도 이어질 전망”이라고 했다.

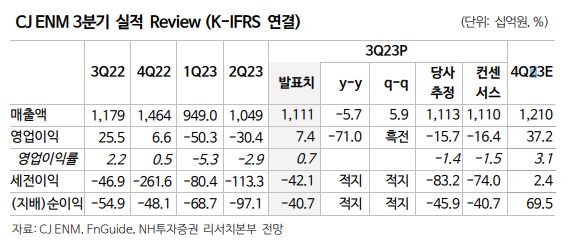

그는 “3분기 연결 매출액은 1조1000억 원, 영업이익은 74억 원으로 어닝 서프라이즈를 기록했다”며 “인건비 효율화 효과가 주효했고, 자회사 적자 폭도 435억 원(상반기 800억 원대)으로 상반기 대비 대폭 개선된 영향”이라고 했다.

그는 “미디어플랫폼은 인건비와 콘텐츠 제작비 효율화 효과로 영업이익 19억 원(흑자전환)을 기록했다”며 “영화와 드라마는 ‘더 문’ 등이 흥행에 실패했으나, 피프스 시즌의 납품 확대로 적자 폭을 대폭 축소해 영업 적자 204억 원을 기록했다”고 말했다.

그러면서 “비수기 영향으로 커머스는 영업이익 71억 원을, 높은 전년 베이스에도 불구하고 제로베이스원 데뷔 앨범 흥행 효과가 두드러져 음악은 영업이익이 155억 원을 기록했다”고 덧붙였다.

![[찐코노미] 공포에 질린 증시, 트럼프가 숨긴 진짜 계획은?](https://img.etoday.co.kr/crop/320/200/2147569.jpg)