국고채 30년물 발행 물량 대량 축소와 조기 바이백(국고채 매입)이 채권시장을 격랑 속으로 몰아넣는데 그치지 않는 분위기다. 기획재정부와 국고채 전문딜러(PD)간 카르텔 의혹논란으로까지 번지는 양상이다.

채권시장에 따르면 지난주 마지막 거래일인 27일 초장기물 금리가 급락했다. 국고채 30년물은 전일대비 20.6bp 급락한 4.035%를 기록했고, 국고채 50년물도 19.9bp 떨어진 3.996%를 보였다. 이는 국고채 30년물과 50년물이 각각 상장된 2012년 9월과 2016년 10월 이후 전일대비 기준 최대 하락폭이다. 반면, 같은날 국고채 10년물은 4.280%로 전장보다 11.2bp 내리는데 그쳤다. 금리는 가격과 반대로 움직인다는 점에서 금리 하락은 곧 가격 상승을 의미한다.

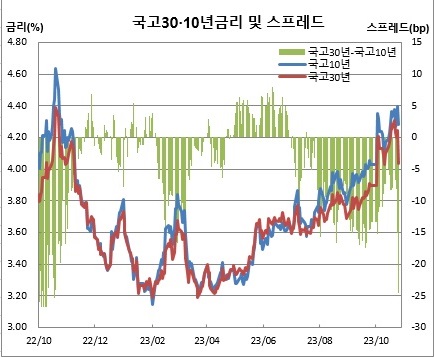

초장기물 금리 역전폭도 심화됐다. 국고채 30년물 금리가 10년물 금리보다 24.5bp나 낮아진 것이다. 이는 지난해 10월19일(-25.3bp) 이후 1년만에 최대 역전폭이다.

이같은 초장기물 금리 급락은 직전거래일이었던 26일 장마감 후 기재부가 발표한 11월 국고채 발행계획 때문이다. 우선 이달 30일 경쟁입찰이 예정된 11월 국고채 30년물 발행물량이 9000억원에 그쳤다. 10월 경쟁입찰 예정물량 2조3000억원과 비교하면 1조4000억원 줄어든 규모다.

11월 경쟁입찰 물량이 10월 대비 3조4000억원(물가채 제외) 줄어든 가운데 감소폭의 상당수는 30년물 때문이었다. 실제 10월 경쟁입찰 예정물량과 견줘 국고채 2년물은 3000억원, 3년물은 4000억원(지표물+선매출 합산), 5년물은 6000억원, 20년물은 1000억원 줄어드는데 그쳤고, 50년물은 같았다.

기존과 여러모로 딴판인 바이백 계획도 원인으로 작용했다. 우선 매입대상종목에 국고채 30년물을 비롯해 초장기물이 대거 포함됐다. 2051년 3월10일 만기로 잔존만기 28년물인 국고채 30년 경과물 21-2(2021년 두 번째 지표물)종목과 국고20년 경과물 21-9(잔존 18년), 13-8(잔존 10년), 국고10년 경과물 20-9(잔존 7년)종목이 매입대상종목에 이름을 올렸다. 올 들어 7월부터 10월까지 4회에 걸쳐 진행된 앞선 바이백의 경우 만기가 가장 긴 매입대상종목은 잔존만기 2년 내지 2.5년 수준이었다.

바이백이 2일로 월초에 실시되는 것도 이례적이다. 올 들어 네 번의 바이백은 모두 월 중순(7월12일, 8월16일, 9월18일, 10월18일)에 실시됐었다.

시계열을 좀 더 연장하면 직전에 월초 바이백이 있었던 때는 2021년 11월로 당시 두 차례에 걸쳐 실시됐다. 당시 국고채 발행계획을 통해 특정시점 만기 집중에 따른 차환부담 완화를 위한 만기분산용임을 적시하고 11월3일에 2조원 규모로 실시했다. 시장금리가 급등함에 따라 11월2일 당시 안도걸 기재부 제2차관 주재로 ‘국채시장 점검 긴급 간담회’를 열고 3일로 예정된 2조원 바이백과 별도로 2조원의 긴급 바이백을 발표했다. 이후 구체적인 매입대상종목을 정하고 5일 바이백을 실시했었다.

미국채 금리 급등과 중동 리스크 등에 휘둘려 온 채권시장은 기재부의 국고채 발행계획과 이에 따른 초장기물 금리 급락에 격앙된 표정을 감추지 못했다.

초장기물의 경우 듀레이션(가중평균만기)이 길어 똑같은 금리 변동이더라도 가격 변동폭이 커 더 민감할 수밖에 없기 때문이다. 아울러 30-10년간 금리가 역전된 상황에서는 금리 정상화에 대한 기대로 국고채 10년물을 매수하고 국고채 30년물을 매도하는 포지션을 취하는게 통상이다. 실제 7월초 이후 역전됐던 이번 30-10년간 금리 역전 상황은 9월21일(-17.4bp)을 정점으로 축소되기 시작해 이달 24일 마이너스(-)4.0bp를 기록하는 등 정상화 추세를 밟고 있었다. 이번 일로 그만큼 손실을 본 기관이 많았을 것으로 추산되는 이유다.

채권시장에서는 기재부가 최근 (초)장기물 금리 급등에 조달금리 상승을 우려했다면 30년물이 아닌 금리가 가장 높은 구간인 10년물 위주로 물량을 줄였어야 했다고 봤다. 같은 맥락에서 30년물 바이백도 이해할 수 없다고 지적했다.

실제 국고채 30년 경과물 21-2종목의 표면금리는 1.875%다. 21-2종목 발행일인 2021년 3월 기준 21-2종목 낙찰금리는 2.075%였다. 현재 국고채 30년 지표물인 23-7종목의 표면금리는 3.625%이며, 이달 낙찰금리는 4.130%였다.

국고채를 팔아 자금을 조달해야 하는 기재부 입장에서 보면 표면금리가 낮다는 것은 그만큼 이자비용이 적다는 것을 의미하고, 낙찰금리가 낮다는 것은 그만큼 비싸게 팔아 이득을 남겼다는 뜻이다. 이번 11월 국고채 발행계획에 따라 입찰과 바이백에 참여할 수 있는 PD사가 바이백을 통해 21-2종목을 팔고 입찰을 통해 23-7종목을 산다면 그만큼 표면이자를 높게 받을 수 있는 채권을 더 싼 값에 살수 있다는 의미다. 기재부 입장에서는 그만큼 손해를 떠 앉게 되는 셈이다.

초장기물 금리 역전 심화는 우리 경제의 위기 내지 장기불황을 예고하는 것으로 해석될 수 있다는 점도 지적하고 있다. 실제 30년물 상장 이후 30-10년간 금리 역전폭이 가장 컸던 때는 일명 레고랜드 사태로 촉발된 자금시장 경색을 겪었던 지난해 9월26일(-31.2bp)이었다. 30년물과 10년물간 금리 역전폭을 확대한 이번 조치를 이해할 수 없다는 반응이 나올 수밖에 없는 대목이다.

일부 채권시장 참여자들은 기재부와 PD사간 카르텔 의혹까지 제기하고 나섰다. 내용인즉슨 기재부가 국고채 30년물을 많이 보유하고 있는 특정 우수 PD사의 손실을 줄여주려 한게 아니냐는 것이다.

채권시장의 한 참여자는 “초장기물 금리가 역전된 상황에서 30년물 발행을 줄이고 바이백까지 해주는 게 이해가 되질 않는다. 만기분산 차원도 아닌 것 같다”며 “특정 우수 PD사의 목소리만 듣고 이들의 이권을 챙겨주려는 게 아닌가 싶다”고 말했다. 이어 “의혹을 해소하기 위해서라도 기재부의 추가 조치가 필요해 보인다”고 덧붙였다.

의혹까지는 아니지만 매우 이례적인 국고채 발행계획이었다는 데는 이견이 없어 보인다. 또다른 채권시장 참여자는 “(기재부가) 특정 PD사를 위해 이렇게까지 했다고 보지는 않는다. 기재부의 기조가 바뀐 것이 있는지 모르겠다. 30년짜리를 4%대 중반에서 발행하는데 부담을 느꼈는지도 모르겠다”면서도 “국고채 30년물 발행 물량을 이렇게까지 급격히 줄인 것은 엄청나게 특이하고 쇼킹하긴 하다”고 전했다.

이와 관련해 기재부 관계자는 “최근 장기물쪽 금리가 많이 올랐다. 또 올해 옵션 발행당시 30년쪽이 우연찮게 많아 전체적으로 발행물량이 많았다. 이를 조절하는 측면에서 30년물 발행을 줄인 것이다. 바이백의 경우 30년물을 많이 사겠다는 뜻은 아니다. 시장 상황에 따라 연물별로 탄력적으로 조절할 계획이다. 바이백을 월초에 하게 된 것은 이번주 (FOMC 등) 이벤트가 많아 시장이 움직이게 되면 이에 맞춰 탄력적으로 조절하기 위한 취지가 있었다”고 설명했다. 이어 “초장기물을 계속 줄이겠다는 방향전환이라기보다는 일시적으로 줄인 것”이라고 덧붙였다.

![[찐코노미] 엔비디아 '알파마요' 부상…테슬라 FSD 경쟁 구도에 변수](https://img.etoday.co.kr/crop/320/200/2293226.jpg)