NH투자증권이 HL만도에 대해 2025년부터 수익성 개선이 본격화할 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 6만1000원에서 5만2000원으로 하향 조정했다. 전 거래일 기준 종가는 3만5700원이다.

30일 조수홍 NH투자증권 연구원은 “HL만도에 대한 투자의견은 ‘매수’를 유지하지만, 중장기 수익성 전망치 변경에 따라 목표주가를 하향한다”며 “목표주가 산정 시 기준시점을 내년으로 변경했으며, 고금리 환경 지속과 전기차 수요둔화 우려 등 최근 자동차산업 관련 우려 요인을 감안해 할인율을 적용했다”고 했다.

조 연구원은 “기존대비 기대치를 낮췄지만, 중장기 실적개선 방향성은 긍정적으로 판단한다”며 “안정적인 고객군을 확보하고 있고 제품 고도화가 진행되고 있어 중장기 외형 성장세 지속이 가능하다”고 했다.

이어 “2세대 IDB(통합전자제동장치) 개발이 완료되는 2025년부터 연구개발(R&D) 부담 완화에 따른 수익성 개선이 본격화할 수 있을 것”이라고 덧붙였다.

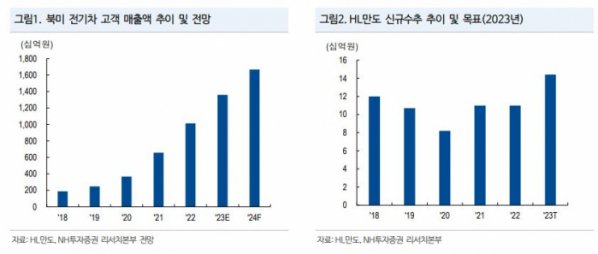

조 연구원은 “3분기 매출액과 영업이익은 각각 2조1191억 원, 815억 원으로 NH투자증권 예상대비 부진했다”며 “3분기 주요 고객인 북미전기차 기업의 글로벌 생산량 조정, 고금리 환경 지속과 북미 노사이슈 등이 주요 영향 요인”이라고 했다.

그는 “4분기는 북미전기차기업 생산정상화, 노사이슈 안정화 등으로 4%대 영업이익률을 회복할 것으로 예상한다”면서도 “전기차 수요둔화에 따른 경쟁 심화 가능성, 향후 미국 생산비용 증가 가능성, 중국 자동차 산업 수요 불확실성 등이 중장기 수익성 우려 요인”이라고 했다.

![직장인 설 상여금, 10명 중 4명은 받는다 [데이터클립]](https://img.etoday.co.kr/crop/320/200/2294169.jpg)