KB증권은 27일 SK하이닉스에 대해 최근 1년간 메모리 반도체 가격이 70%가량 하락하며 누적된 재고평가손실 3조 원은 4분기부터 본격 전환해 향후 실적 추정치 상향의 직접적 요인이 될 전망이라며 투자의견 매수를 유지하고 목표주가를 기존 15만 원에서 16만 원으로 6.7% 상향 조정했다. 전 거래일 기준 현재 주가는 12만 원이다.

목표가 상향의 이유로 DRAM 부문의 수익성 개선을 꼽았다. 김동원 KB증권 연구원은 " DRAM 부문이 고부가 DRAM(HBM, DDR5) 판매 비중 확대로 3분기 흑자 전환에 성공하며 4분기부터 이익 규모가 확대되고 있다"고 설명했다.

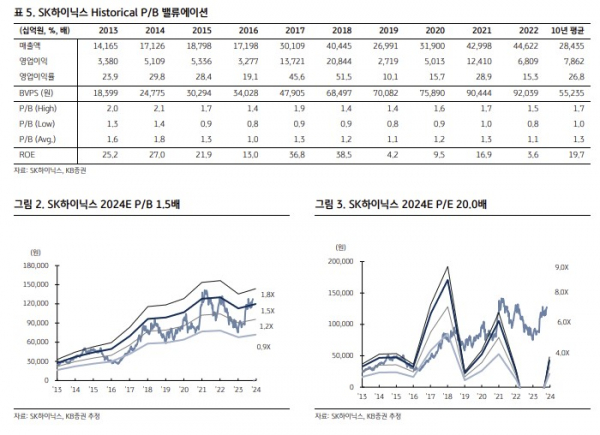

이어 "NAND의 경우 저 수익 제품 생산 감소에 따른 공급 축소 효과로 3분기 실적 바닥을 확인했으며, 4분기부터 DRAM, NAND ASP(평균판매단가)가 동시 상승 전환하며 가격 상승 폭 확대가 전망되기 때문"이라며 "이에 따라 내년 영업이익을 기존 추정치 대비 10.3% 상향한 7조6000억 원으로 상향한다"고 했다.

3분기 영업적자는 대체로 컨센서스에 부합한다는 시각이다. SK하이닉스는 3분기 영업적자 1조7900억 원을 기록했다. 김 연구원은 "4분기 영업적자는 785억 원으로 손익분기점에 근접하며 큰 폭의 실적 개선이 예상된다"고 했다.

그러면서 "이는 4분기 DRAM 영업이익은 출하 증가와 가격 상승 효과로 전분기대비 2.5배 증가한 1조7000억 원이며, NAND는 출하 감소에도 가격 상승 효과와 저가 제품 비중 축소로 영업적자가 전분기대비 27% 감소한 1조8000억 원으로 추정되기 때문"이라고 설명했다.

내년부터 모바일, PC 수요가 더욱 증가하고, 데이터센터도 AI 서비스 확대를 위한 일반 서버의 신규 증설 수요 증가도 예상했다. 특히 내년 HBM capa를 2배 이상 증설하는 SK하이닉스는 HBM 시장에서 독점적 시장 지위가 지속될 수 있다는 전망이다.

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2105870.jpg)