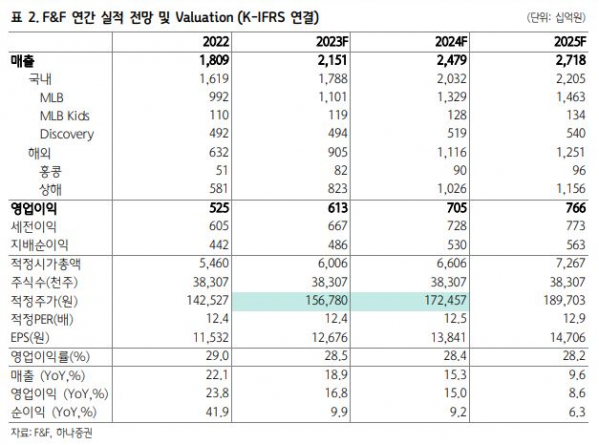

하나증권이 F&F에 대해 주가가 이익 대비 저평가돼있다고 분석했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 20만 원에서 17만 원으로 하향조정했다. 전 거래일 기준 종가는 10만1800원이다.

12일 서현정 하나증권 연구원은 “3분기 연결 매출과 영업이익은 각각 전년동기대비 26%, 18% 증가한 5574억 원과 1626억 원을 예상한다”며 “MLB 내수 매출은 관광 상권 호조에도 불구하고 백화점 판매 부진으로 4% 감소할 것”이라고 했다.

서 연구원은 “면세 채널은 20% 역신장이 전망된다”며 “디스커버리는 비우호적 날씨 영향 5% 감소한 750억 원 수준 MLB키즈 내수 매출은 134억 원이 예상된다”고 했다.

서 연구원은 “F&F는 중국향(중국+면세) 매출 비중이 60%, 이익기여도 측면 70%에 달하기 때문에 국내보다는 중국의 소비와 의류 시장에 대한 민감도가 더 높은 회사”라며 “결국 F&F의 투자 매력도는 중국 내 브랜드력과 향후 성장 여력, 실적 가시성이 핵심”이라고 했다.

그는 “중국 소비 경기 위축 우려와 MLB 단일 브랜드로서의 중국 성장 모멘텀 둔화 등 실적 가시성에 대한 불확실성은 존재한다”면서도 “여전히 중국에서의 브랜드력은 견고하다고 판단하며 하반기부터 수프라와 듀베티카 중국 진출을 본격적으로 시작한 만큼 내년에는 사업 다각화를 통해 볼륨화를 이어나갈 전망”이라고 했다.

서 연구원은 “단기적으로 주가는 점진적 실적 개선 흐름에 따라 회복될 것”이라며 “예전과 같은 높은 밸류에이션 적용과 주가 상승 여력을 기대하기는 어려워 보이지만, 이익 개선 대비 저평가돼있다”고 했다.

![[찐코노미] 테슬라 능가하는 엄청난 것이 온다?…머스크가 일으킬 파란은](https://img.etoday.co.kr/crop/320/200/2106712.jpg)